اگر آپ پاکستان کے کسی بھی بڑے بینک میں جا کر یا ان کی ہیلپ لائن پر کال کریں اور ان سے ڈیبٹ کارڈ کے بارے میں پوچھیں تو آپ کو معلوم ہو گا کہ تمام بینک لگ بھک ایک ہی جیسے کارڈز اور ان پر ایک ہی جیسی سروسز کی پیشکش کرتے ہیں۔ اس کے ساتھ پُروقار مسکراہٹ اور شائستہ تجاویز، جو کہ سیلز پرسنز اور فون بینکنگ آفیسرز کا ہتھیار ہوتی ہیں، کے ذریعے آپ کو جو پیغام واضح اور پرزور انداز میں دیا جائے گا وہ یہ ہو گا کہ پے پاک کارڈ کا انتخاب مت کرنا۔

یہاں اس رپورٹر کی پاکستان کے ایک بڑے بینک کے نمائندے کے ساتھ بات چیت کا اقتباس مختصراََ پیش کرتے ہیں:

رپورٹر: جناب! آپ کا بینک کون کون سے کارڈ پیش کرتا ہے؟

بینک کا نمائندہ: ہم کلاسک کارڈ پیش کرتے ہیں۔

رپورٹر: یہ کون سا کارڈ کا ہے؟

بینک کا نمائندہ : یہ ویزہ کارڈ ہے۔

رپورٹر: تو یہ ویزہ کلاسک ہے، کیا آپ پے پاک کا کارڈ بھی پیش کرتے ہیں؟

بینک کا نمائندہ : جی سر ہم پے پاک کا کارڈ پیش کرتے ہیں مگر آپ اسے ملک سے باہر استعمال نہیں کر سکتے اور اس کے ذریعے یومیہ رقم نکلوانے کی حد صرف 25 ہزار روپے ہے جبکہ ویزہ کلاسک کی یومیہ ٹرانزیکشن کی حد ایک لاکھ روپے ہے۔ پے پاک کے ذریعے اے ٹی ایم سے یومیہ رقم کی منتقلی کی حد بھی کم ہے۔

رپورٹر: آپ پے پاک کے کارڈ فراہم کرنے پر کیا چارج کرتے ہیں؟

بینک کا نمائندہ : سر ہم ۔۔۔۔۔ کارڈ کی قیمت کے علاوہ فیڈرل ایکسائز ڈیوٹی چارج کرتے ہیں مگر آپ اس کارڈ کو ملک سے باہر استعمال نہیں کرسکتے اور اس کے ذریعے آپ ایک دن میں بس پچیس ہزار روپے ہی نکلوا سکیں گے جبکہ ویزہ کلاسک کی اس ضمن میں حد ایک لاکھ روپے ہے۔ مزید یہ کہ کلاسک کے ذریعے رقم ٹرانسفر کرنے کی حد بھی پے پاک سے زیادہ ہے۔

رپورٹر : جو چارجز آپ نے بتائے کیا وہ کارڈ جاری کرنے کے ہیں یا سالانہ فیس؟

بینک کا نمائندہ : سر یہ چارجز کارڈ جاری کرنے اور سالانہ فیس کی مد میں لیے جاتے ہیں۔

رپورٹر : اور ویزہ کلاسک کے چارجز کیا ہیں؟

بینک کا نمائندہ : سر اس کے چارجز۔۔۔ روپے ہیں اس کے علاوہ فیڈرل ایکسائز ڈیوٹی بھی لی جاتی ہے، اس کارڈ کو آپ بیرون ملک استعمال کر سکتے ہیں اور اس کے ذریعے یومیہ رقم نکلوانے کی حد بھی زیادہ ہے۔

رپورٹر : ٹھیک ہے، آپ کے وقت کا شکریہ!

ہم نے ڈیبٹ کارڈز کی معلومات حاصل کرنے کیلئے پاکستان کے سات بڑے بنکوں کے نمائندوں کے ساتھ بات کی۔ اس تجربے میں ہم نے پایا کہ ان تمام بینکوں کے پاس ہمارے سوالات کے جواب میں ایک جیسا ہی رٹا رٹایا سکرپٹ تھا یہاں تک کہ کارڈز کی فروخت کیلئے سب کے لہجے، انداز اور آواز کے اتار چڑھاؤ بھی ایک جیسے ہی تھے۔ اس سے ایک بات تو واضح ہو گئی کہ زیادہ تر پاکستانی بینک صارفین کو پے پاک ڈیبٹ کارڈز سے دور ہی رکھنا چاہتے ہیں۔

مگر سوال یہ ہے کہ وہ ایسا کیوں چاہتے ہیں اور مسئلہ کیا ہے؟ حالانکہ 31 دسمبر 2020ء کو سٹیٹ بینک آف پاکستان (ایس بی پی) نے ملک کے تمام یبنکوں کے صدور کو واضح ہدایات جاری کیں تھیں کہ ملک کے مالیاتی نظام میں پے پاک کو ترجیحی کارڈ کی حیثیت دی جائے۔

دیگر ہدایات کے علاوہ سٹیٹ بنک آف پاکستان نے حکم جاری کیا تھا کہ ڈیبٹ کارڈز کے اجراء یا تجدید کے وقت پے پال کی بطور ڈیفالٹ کارڈ پیشکش کی جائے، مرکزی بینک نے مزید ہدایت کی تھی کہ ڈیبٹ کارڈ کے حصول کے خواہشمند صارفین کے سامنے دو آپشنز رکھے جائیں یعنی صرف ڈومیسٹک پیمنٹ سکیم کارڈ (پے پاک) یا انٹرنیشنل پیمنٹ سکیم (ویزہ وغیرہ) سے منسلک ڈومیسٹک پیمنٹ سکیم کارڈ۔ انٹرنیشنل پیمنٹ سکیم کے کارڈز صرف اور صرف صارف کی تحریری درخواست پر ہی جاری کیے جائیں۔

اس کا واضح مطلب ہے کہ اگر آپ کسی بینک میں اکاؤنٹ کھلوانے جائیں تو مرکزی بینک کی ہدایات کے مطابق بینک آپ کو پے پاک کا ڈیبٹ کارڈ جاری کرنے کا پابند ہو گا اور اگر آپ ایسا کارڈ چاہتے ہیں جو انڑنیشنل ٹرانزیکشنز بھی کرسکتا ہو تو بینک آپ کو ویزہ یا ماسٹر کے ساتھ پے پاک کے لوگو والا کارڈ بھی جاری کرے گا اور اگر آپ چاہیں گے کہ آپ کو پے پاک کا کارڈ نہ دیا جائے تو اس کے لیے آپ کو ایک فارم پُر کرکے بینک کو جمع کروانا ہو گا جس کے بعد ہی خالصتاً ویزہ یا ماسٹر ڈیبٹ کارڈ جاری کیا جا سکے گا۔

سٹیٹ بنک کے ہدایت نامے کو پاکستان کی پیمنٹ انڈسٹری کی تاریخ میں ایک اہم موڑ سمجھا جا رہا ہے، یہ امید باندھ لی گئی تھی کہ پے پاک، جو کہ ادائیگیوں کی مقامی سکیم ہے، اسے ادائیگوں کے نظام کا بڑا کھلاڑی بنایا جائے گا مگر ملکی بینک واضح طور پر اس حوالے سے ہچکچاہٹ کا مظاہرہ کر رہے ہیں۔ پے پاک کا مالک وَن لنک ہے جس کی ملکیت گیارہ بنکوں کے ایک کنسورشیم کے پاس ہے اور اس کا قیام بینکوں کے درمیان ٹرانزیکشنز اور اے ٹی ایم کے استعمال کی اجازت دینے کے لیے عمل میں لایا گیا تھا۔

تو اگر بینکوں کی جانب سے پے پاک کو قبول کیا ہی نہیں جانا تھا تو پھر وَن لنک جس کی پشت پر تمام بنک ہیں اس کی جانب سے پے پاک بنایا ہی کیوں گیا؟ کیا کچھ غلط ہو گیا ہے یا سٹیٹ بینک آف پاکستان پے پاک کو جس انداز میں استعمال کر رہا ہے بینکوں نے کبھی ایسا سوچا نہیں تھا؟ سب سے اہم بات کہ پے پاک کے حوالے سے سٹیٹ بنک کی جانب سے بھیجے جانے والے سرکولر کی منطق کیا ہے اور مرکزی بینک مقامی طور پر بنائی جانے والی اس پیپمنٹ سکیم سے متعلق کیا خواہش رکھتا ہے؟ اس حوالے سے پرافٹ کی تحقیقات اس مضمون کی صورت قارئین کے گوش گزار کی جا رہی ہیں۔

پاکستان میں پیمنٹ کارڈز کا آغاز

پاکستان میں بہت کم لوگ یہ بات جانتے ہیں کہ ویزہ اور ماسٹر کارڈز سے اصل میں کیا کیا کام لیے جا سکتے ہیں، پاکستان میں ان کارڈز کا سب سے زیادہ استعمال اے ٹی ایم مشین سے پیسے نکلوانے کیلئے کیا جاتا ہے۔

1999ء میں عسکری بینک اور اے بی این امرو بینک نے سب سے پہلے ایک دوسرے کو اے ٹی ایم کے ذریعے جوڑنے کیلئے اشتراک کیا اور اس مقصد کے لیے ایک سوئچ قائم کیا جس کے نتیجے میں دونوں بینکوں کے صارفین ایک دوسرے کی اے ٹی ایم مشینیں استعمال کرنے کے قابل ہوئے۔ اس سوئچ کو دونوں بینکوں کے نام کے پہلے حروف پر مشتمل ” اے اے سوئچ ” کا نام دیا گیا۔ 2002ء میں حبیب بنک لمیٹڈ بھی اس سوئچ کا حصہ بن گیا جس کے بعد اس کا نام تبدیل کرکے وَن لنک رکھ دیا گیا۔ ابتداء میں وَن لنک کو ایک علیحدہ کمپنی کا لیبل نہیں دیا گیا اور اسے گارنٹی لمیٹڈ کمپنی کے طور پر رجسٹر کروایا گیا۔

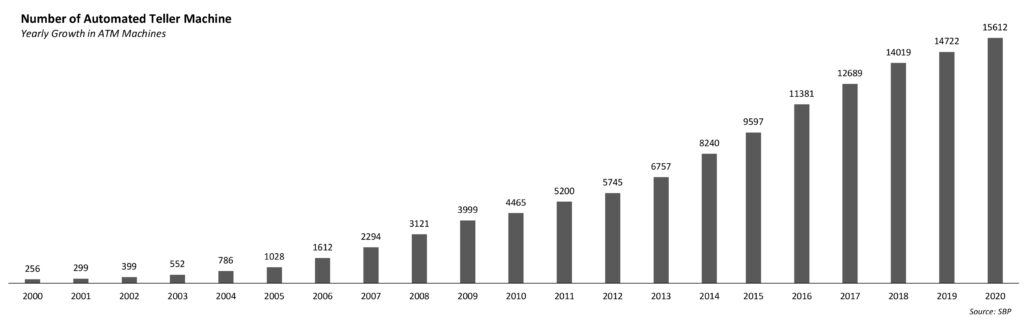

2001ء میں ایم سی بی بینک کی جانب سے ایم نیٹ (MNET) کے نام سے ایسا ہی ایک مسابقتی اے ٹی ایم سوئچ لانچ کیا گیا جس کی بدولت مختلف بینک جیسا کہ فرسٹ ویمن بینک، سامبا بینک اور سٹی بینک ایک دوسرے کے ساتھ منسلک ہو گئے۔ اُس وقت کے گورنر سٹیٹ بینک عشرت حسین نے اِس موقع کو اے ٹی ایم انٹر آپریبلٹی کو پوری بینکنگ انڈسٹری میں فروغ دینے کیلئے مناسب سمجھا اور تمام بینکوں کو وَن لنک یا ایم نیٹ کا حصہ بننے کی ہدایت جاری کر دی۔

یہ بھی پڑھیے: سٹیٹ بینک: سٹارٹ اپس، فن ٹیک اور برآمدات کے فروغ کیلئے فارن ایکسچینج ریگولیشنز میں ترمیم

2003ء تک کل 11 بینک وَن لنک سے منسلک ہو گئے اور ان بینکوں کے کنسورشیم نے وَن لنک کو اپنی ملکیتی پرائیویٹ لمیٹڈ کمپنی کے طور پر رجسٹرڈ کروا دیا، یہ 11 بینک اب پوری بینکنگ انڈسٹری میں تقریباََ 76 فیصد اثاثوں کے مالک ہیں۔ 2004ء میں سٹیٹ بینک نے دونوں اے ٹی ایم سوئچز (وَن لنک اور ایم نیٹ) کو ایک دوسرے کے ساتھ منسلک ہونے کی اجازت دے دی جس کی بدولت اے ٹی ایم کے استعمال کا دائرہ کار پوری بینکنگ انڈسٹری تک پھیل گیا، بعد میں ایم نیٹ نے اپنے آپریشنز وَن لنک میں ضم کر دیے۔

ملک بھر کے بینک اے ٹی ایم کے ذریعے ایک دوسرے سے جڑنے کے بعد سٹیٹ بنک آف پاکستان نے بینکوں کو اے ٹی ایم کارڈز جاری کرنے کا اختیار دے دیا۔ اس اجازت کے بعد بینک جو کارڈز جاری کرتے تھے ان پر ویزہ یا ماسٹر کی برانڈنگ نہیں ہوتی تھی اور یہ صرف اے ٹی ایم سے پیسے نکالنے کے کام آتے تھے، یہ وہ وقت تھا جب اے ٹی ایم کی سالانہ فیس سو روپے ہوا کرتی تھی۔

یہی وہ وقت تھا جب 1994ء میں ویزہ کی بڑے پیمانے اور ماسٹر کارڈ کی نسبتاً محدود پیمانے پر پاکستان میں انٹری ہوئی، سب سے پہلے سٹی بینک نے کریڈٹ کارڈ متعارف کروائے، اس وقت باقی بینک محض ایسے کارڈز جاری کر رہے تھے جن سے اے ٹی ایم سے پیسے نکلوائے جا سکتے تھے لیکن سٹی بنک نے تب کریڈٹ کارڈز کے خواہشمند صارفین کیلئے ماسٹر اور ویزہ کارڈ متعارف کروائے۔

ویزہ پاکستان کے سابق کنٹری مینجر عامر پاشا کا پرافٹ سے گفتگو میں کہنا تھا کہ ”یہ سٹی بینک ہی تھا جس نے پاکستان میں کریڈٹ کارڈز متعارف کروائے اور ویزہ اور ماسٹر کارڈ کیلئے ملک میں داخلے کی راہ بنائی۔ یہ اس وقت کی بات ہے جب لوگ ابھی کریڈٹ کارڈز سے متعلق جانتے بھی نہ تھے، ملکی معیشت خراب ہونا شروع ہو گئی جس کی وجہ سے کریڈٹ مہنگا ہو گیا، مالیاتی سمجھ بوجھ نہ ہونے کی وجہ سے کریڈٹ کارڈ کے ڈیفالٹرز کی تعداد بڑھ گئی جس کے نتیجے میں ملک میں بالآخر کریڈٹ کارڈ جاری کرنے کا عمل ختم ہو گیا۔”

اے ٹی ایم کارڈ کے علاوہ کریڈٹ کارڈز پاکستان میں پمینٹ کارڈز کی اولین شکل تھے لیکن کبھی مقبول نہیں ہو سکے، اگر آپ کسی بینک کے صارف ہیں تو امکان یہی ہے کہ آپ کو بینک کی جانب سے کریڈٹ کارڈ کیلئے کال ضرور آئی ہو گی، آپ کو یہ کال اس لیے آئی ہو گی کیونکہ کریڈٹ کارڈ کے حوالے سے بینکوں کے پورٹ فولیو محدود ہو چکا ہے مگر آپ کو کبھی ڈیبٹ کارڈ کیلئے کال نہیں آئی ہو گی، تازہ اعدادوشمار کے مطابق پاکستان صرف چھ فیصد کریڈٹ جبکہ بقیہ 94 فیصد ڈیبٹ کارڈز ہوتے ہیں۔

ماسٹر کارڈ اور ویزہ کو اپنی تحقیق کے ذریعے یہ بات پہلے ہی معلوم ہو چکی تھی کہ پاکستان میں کریڈٹ کارڈز مقبول نہیں ہونگے لہٰذا انہوں نے بینکوں کو ایسی پیشکش کی جسے وہ رد نہیں کر سکے۔ دونوں کارڈز کی انتظامیہ نے بینکوں کو پیشکش کی کہ وہ اپنے صارفین کو جو کارڈز فراہم کرتے ہیں ان پر ماسٹر کارڈ یا ویزہ کی برانڈنگ ہو گی جس کے بدلے میں یہ کارڈز صرف اے ٹی ایم مشینوں سے پیسے نکلوانے کیلئے ہی نہیں بلکہ دکانوں سے خریداری اور پوائنٹ آف سیلز مشینوں پر بھی استعمال ہو سکیں گے۔

بینکنگ انڈسٹری سے تعلق رکھنے والے ہمارے ذرائع نے بتایا کہ یہ پیشکش بینکوں کیلئے بہت پر کشش تھی، وہ پہلے ہی اے ٹی ایم ٹرانزیکشنز کی مد میں فیس چارج کر رہے تھے مگر اپنے کارڈز پر ویزہ یا ماسٹر کی برانڈنگ کے عوض وہ انٹرچینج فیس بھی وصول کرسکتے تھے۔

انڈسٹری سے وابستہ افراد نے پراٖفٹ سے گفتگو کرتے ہوئے کہا کہ ایسا لگتا تھا کہ ملکی بینک اس بات سے لاعلم تھے کہ دنیا میں کیا ہو رہا ہے اور پمینٹ سکیمیں کس طرح سے چلائی جا رہی ہیں۔ اس موقع پر بین الاقوامی پیمنٹ سکیموں نے بینکوں کو بتایا کہ ڈیبٹ کارڈز کے ساتھ دنیا کیا کچھ کر رہی ہے۔

یہ بھی پڑھیے: سٹیٹ بینک نے 2020ء میں پاکستان کی معاشی کارکردگی کی رپورٹ جاری کردی

بینکنگ انڈسٹری سے ذرائع نے مزید مزید بتایا کہ صرف اے ٹی ایم استعمال کرنے والے صارفین کی بدولت بینکوں کی برانچ بینکنگ کے اخراجات میں کمی آئی مگر یہ پھر بھی بینکوں کیلئے خرچے کا سبب تھے۔ بین الاقوامی پیمنٹ سکیموں سے بینکوں کو سمجھ آئی کہ اگر وہ صارفین کو اس بات کی اجازت دے دیں کہ وہ اپنے کارڈ کی مدد سے اے ٹی ایم سے پیسے نکلوانے کے علاوہ دکانوں سے خریداری بھی کر سکیں گے تو اخراجات کے بجائے انہیں (بینکوں) آمدن ہو گی اور چونکہ بینکوں کا اشتراک بین الاقوامی پیمنٹ سکیموں کے ساتھ ہو گا لہٰذا بینک اپنے صارفین کو کارڈ فیس کی مد میں زیادہ پیسے چارج کر سکیں گے۔ یوں ان پیمنٹ سکیموں نے بینکوں کے سو روپے والے اے ٹی ایم کارڈز کو پانچ سو روپے والے ڈیبٹ کارڈز میں تبدیل کروا دیا۔’

یہی وہ موقع تھا جب بینکوں کے ‘منہ کو خون’ لگ گیا، آپ کو بینک کی جانب سے ایسا پیمنٹ کارڈ فراہم کرنا جو پیسے نکالنے اور خریداری کیلئے بھی استعمال ہوسکے ایک زبردست بات ہے مگر مسئلہ وہاں کھڑا ہوتا ہے جب بینک آپ کو اس کارڈ کی مد میں بہت زیادہ چارج کرتا ہے اس کے باوجود کہ آپ اپنے کارڈ کو صرف اے ٹی ایم سے پیسے نکلوانے کیلئے استعمال کرتے ہیں۔

ہمارے ذرائع نے مزید بتایا کہ ویزہ اور ماسٹر کارڈ کی پیشکش میں پوائنٹ آف سیلز ٹرانزیکشنز، انٹرنیشنل ٹرانزیکشنز، ای کامرس ٹرانزیکشنز اور سیکیورٹی شامل تھی لیکن اگر سیکیورٹی کی بات کی جائے تو وہ اے ٹی ایم سے رقم نکلوانے سے متعلق نہیں تھی۔ اے ٹی ایم کا سوئچ (وَن لنک ) مقامی تیار کردہ ہے اور اس کے سیکیورٹی فیچرز بھی مقامی ہی ہیں لہٰذا یہ بینک کیلئے مہنگی چیز نہیں ہے۔ ویزہ اور ماسٹر کارڈ پوائنٹ آف سیلز ٹرانزیکشنز کیلئے سیکیورٹی فراہم کرتے ہیں مگر اس کیلئے وہ بینکوں سے علیحدہ چارجز وصول نہیں کرتے۔ پاکستان میں ہونے والی ٹرانزیکشنز زیادہ تر نہ تو بین الاقوامی ہوتی ہیں اور نہ پوائنٹ آف سیل۔ تو آپ کو سمجھ آ رہی ہے کہ آپ کیسے اور کس چیزکیلئے پیسہ ادا کرتے دیتے ہیں؟َ

مگر یہ سوال تو بینکوں سے پوچھا جانا چاہیے جو صارفین کو کارڈز فروخت کرتے ہیں کیونکہ انہیں اس بات کا یقین ہوتا ہے کہ صارفین کو اس بات کا احساس ہونے کا امکان نہیں کہ ان کے پیسے ضائع ہو رہے ہیں۔ عمومی طور پر ویزہ اور ماسٹر کارڈ کی ڈیل بری نہیں ہے مگر جس طرح کی ٹرانزیکشنز پاکستان میں ہوتی ہیں اس کے مجموعی حساب سے یہ کوئی زیادہ فائدہ مند نہیں لگتے اور اگر ان کی جگہ پے پاک ہوتا تو بہت کچھ مختلف ہوتا۔

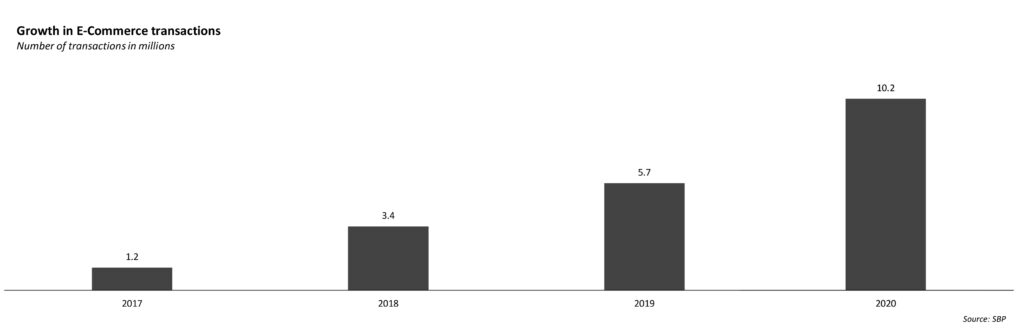

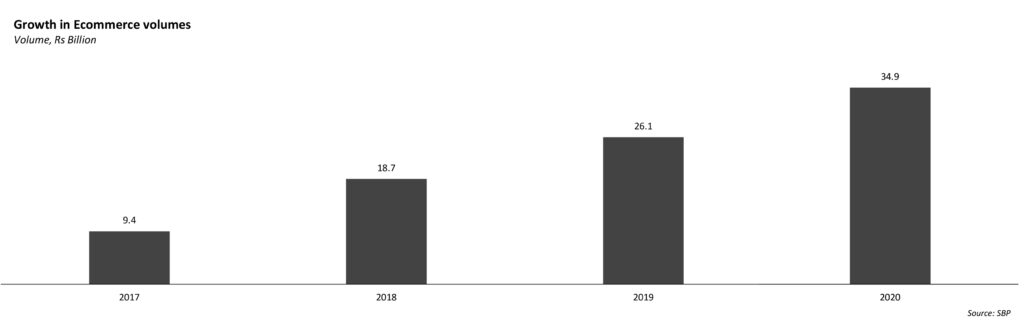

اس وقت ملک میں استعمال ہونے والے 90 فیصد ڈیبٹ کارڈز ماسٹر کارڈ، ویزہ اور یونین پے کی برانڈنگ والے ہیں۔ یونین پے ایک اور انٹرنیشنل پیمنٹ سکیم ہے جس کا تعلق چین سے ہے اور اس کے کارڈز صرف اے ٹی ایم سے رقم نکلوانے کیلئے استعمال ہو سکتے ہیں۔ سال 2020ء میں پاکستان میں کارڈز کی کل ٹرانزیکشنز میں سے 94 فیصد اے ٹی ایم سے پیسے نکلوانے، پوائنٹ آف سیل اور ای کامرس کی ٹرانزیکشنز تھیں۔ ان میں بھی پوائنٹ آف سیل ٹرانزیکشنز کا حصہ 5.35 فیصد اور ای کامرس ٹرانزیکشنز کا حصہ محض 0.5 فیصد تھا۔

قابل غور بات یہ ہے کہ تعداد میں کم ہونے کے باوجود ڈیبٹ کارڈز کی نسبت کریڈٹ کارڈ سے زیادہ پوائنٹ آف سیل ٹرانزیکشنز ہوئیں۔ یہی معاملہ ای کامرس ٹرانزیکشنز کا رہا۔ 2020ء میں 66 فیصد ای کامرس ٹرانزیکشنز کریڈٹ کارڈ کے ذریعے کی گئیں۔

یہاں یہ بتانا بھی ضروری ہے کہ اب بھی بینکوں کی جانب سے جاری کردہ صرف اے ٹی ایم پر استعمال ہونے والے اور کم فیس والے کارڈز مارکیٹ میں موجود ہیں مگر سٹیٹ بینک آف پاکستان کے اعدادوشمار کے مطابق ڈیبٹ کارڈز کی تعداد کے مقابلے میں مارکیٹ میں ان کارڈذ کی تعداد صرف 11 فیصد ہے۔

اس کی وجہ یہ ہے کہ جب سے اے ٹی ایم پر استعمال ہونے والے کارڈز کو ویزہ یا ماسٹر کارڈز میں ضم کیا گیا ہے تب سے بینک صارفین کو اندھا دھند یہی کارڈز جاری کر رہے ہیں کیونکہ بین الاقوامی پیمنٹ سکیموں کی جانب سے بینکوں کو ایسا کرنے کے عوض مراعات دی جاتی ہیں۔ یہی وجہ ہے کہ ان کے کارڈز کی فروخت کی پیشکش اس انداز میں کی جاتی ہے جیسے آپ کو ان کی بہت زیادہ ضرورت ہے حالانکہ بینک یہ جانتا ہے کہ آپ ان کے تمام فیچرز کا استعمال بہت کم کریں گے۔

ہو سکتا ہے کہ آپ کہیں کہ بینک تو صرف وہی کر رہے ہیں جو ان کا کام ہے یعنی پیسہ بنانا اور اگر صارف ان کارڈز کے تمام فیچرز استعمال نہیں کر رہے تو اس میں بینکوں کا کیا قصور؟ بہرحال ایک ریگولیٹر ہونے کے ناطے، جس کے ذمے اُن لوگوں کو بینکنگ نظام کا حصہ بنانا ہے جو اس کا حصہ نہیں ہیں، یہ بات ٹھیک نہیں لگتی کہ سٹیٹ بینک چپ چاپ کمرشل بینکوں کو ڈیبٹ کارڈزکی بھاری قیمت مقرر کرکے بینک میں کھاتہ رکھنے کے خرچے کو بلند رکھنے کی اجازت دے دے۔ یہیں سے پے پاک کے قیام کی ضرورت پیدا ہوتی ہے۔

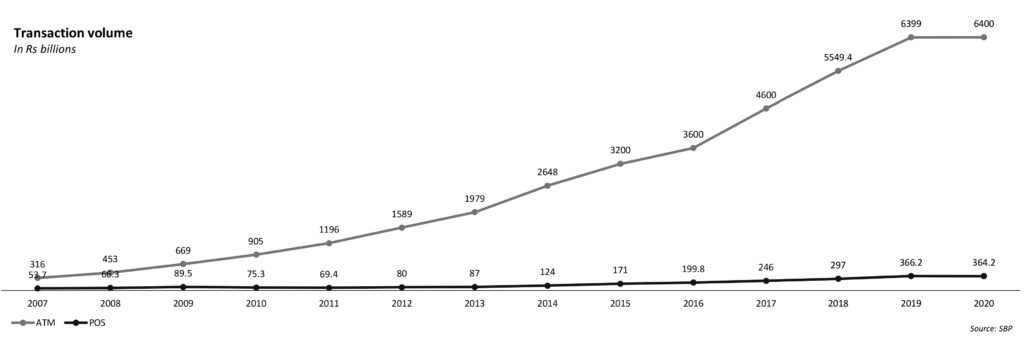

پے پاک کی شروعات

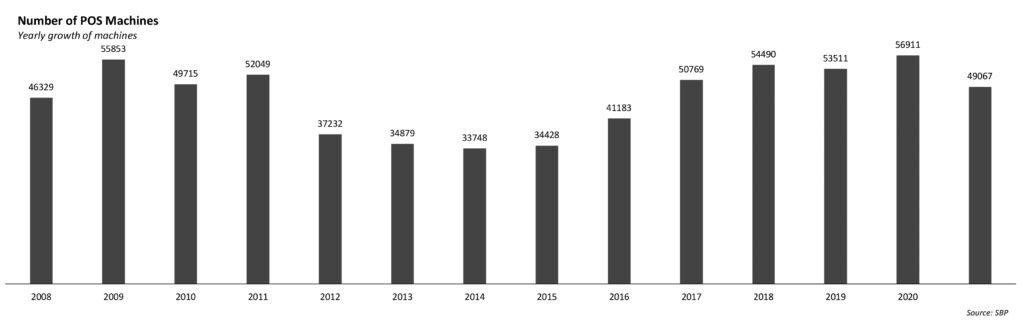

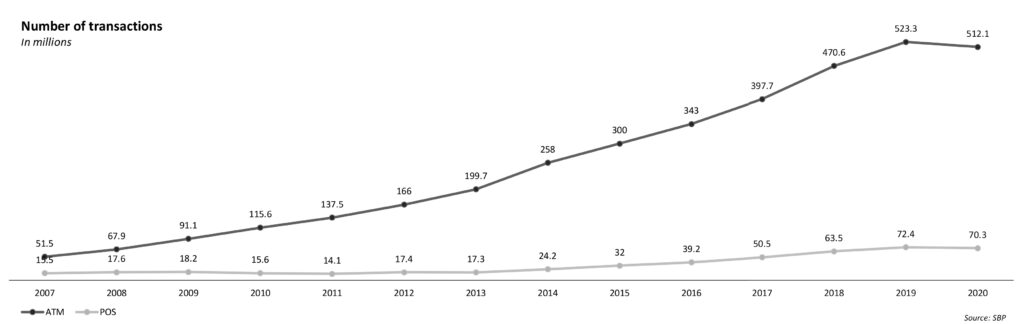

سٹیٹ بنک آف پاکستان کے مطابق سال 2020ء میں پاکستان میں 51 کروڑ20 لاکھ اے ٹی ایم ٹرانزیکشنز ہوئیں جبکہ ان کی مالی قدر چھ کھرب 40 روپے تھی، دوسری طرف پوائنٹ آف سیلز ٹرانزیکشنز کی تعداد صرف سات کروڑ اور ان کی مالی قدر 36 کروڑ 42 لاکھ روپے تھی۔ لہٰذا اگر مجموعی ٹرانزیکشنز کی تعداد کی بات کی جائے تو 87 فیصد ٹرانزیکشنز اے ٹی ایمز اور صرف 13 فیصد پوائنٹ آف سیلز پر ہوئیں۔ اس طرح اگر ان ٹرانزیکشنز کی مجموعی مالی قدر کی بات کی جائے تو اس میں اے ٹی ایم پر ہونے والی ٹرانزیکشنز کا حصہ 94 فیصد جبکہ پوائنٹ آف سیلز کا حصہ محض چھ فیصد ہے۔ اے ٹی ایم ٹرانزیکشنز کی تعداد تاریخی طورپر بھی پوائنٹ آف سیلز سے زیادہ ہی رہی ہے اور ان میں مسلسل اضافہ بھی ہو رہا ہے جبکہ پوائنٹ آف سیلز ٹرانزیکشنز کی تعداد برسوں سے جمود کا شکار ہے۔

یہی وہ معاملہ ہے کہ جس کے بارے میں ہم بات کر رہے ہیں، سٹیٹ بینک کے مطابق پاکستان میں پیمنٹ کارڈز رکھنے والوں میں سے 94 فیصد کے پاس ویزہ یا ماسٹر کارڈز ہے اور جس سہولت کیلئے یہ 94 فیصد افراد کارڈز استعمال کرتے ہیں وہ انہیں اس سے بھی سستے میں مل سکتی ہے جس پر ابھی وہ حاصل کر رہے ہیں۔

ذرائع نے بتایا “دراصل بینک صارفین اس بابت پوچھتے ہی نہیں کہ انہیں ڈیبٹ کارڈ کس مقصد کیلئے چاہیے، بینک بھی کوئی تفصیل بتائے بغیر وہ کارڈ فراہم کر دیتے ہیں جس کی فیس زیادہ ہوتی ہے۔ اگر بینک یہ کارڈ کسی ایسے صارف کو جاری کریں جو لاہور میں رہتا ہے اور جہاں پوائنٹ آف سیلز مشینیں موجود ہیں تو کچھ منطق بھی بنتی ہے مگر ایک شخص جو ڈی آئی خان یا بہاولنگر میں رہتا ہے اور جہاں پوائنٹ آف سیلز مشنیں بھی نصب نہیں، اسے یہ کارڈ جاری کرنے کی کوئی منطق سمجھ نہیں آتی۔ ”

یہی وہ چیز ہے جسے سٹیٹ بینک نے بھی محسوس کیا، یعنی بینکوں کیلئے یہ مناسب نہیں کہ وہ ایک ایسے صارف کو ایک ہزار یا پندرہ سو روپے فیس والا کارڈ جاری کریں جس نے صرف اے ٹی ایم استعمال کرنا ہے۔ جیسا کہ اوپر بتایا جا چکا ہے کہ اے ٹی ایم کارڈ کی قیمت صرف سو روپے ہے۔ لہٰذا ایک ایسا صارف جس نے اپنے کارڈ کو صرف اے ٹی ایم تک استعمال کرنا ہے اس کیلئے برانڈڈ کارڈ کے بجائے اے ٹی ایم کارڈ ہی ٹھیک اور اس چیز کی بدولت بینک میں کھاتہ رکھنے کا خرچہ بھی کم ہو جائے گا جو کہ غربت کے خاتمے کیلئے ضروری اقدام ہے۔

بات صرف غربت کے خاتمے یا لوگوں کو مالیاتی نظام کا حصہ بنانے کی نہیں، بینکنگ انڈسٹری سے وابستہ ذرائع نے بتایا کہ دراصل سٹیٹ بینک ویزہ اور ماسٹر کارڈز کو ادا کی جانےوالی فیس کی مد میں ملک سے ڈالر کا انخلاء نہیں چاہتا۔ مزید برآں مرکزی بینک ٹرانزیکشنل ڈیٹا ملک سے باہر جانے پر بھی خوش نہیں کیونکہ سیکیورٹی میں کسی بھی قسم کی غفلت یا خلاف ورزی پر باہر جانے والے پیسے کو ملک میں واپس لانا انتہائی مشکل ہو گا تاہم مقامی پیمنٹ سکیم کے تحت چونکہ تمام ٹرانزیکشنز پاکستان کے اندر ہوں گی لہٰذا کسی بھی فراڈ کی صورت میں اس کا سراغ لگانا اور لوٹی ہوئی رقم برآمد کرنا نسبتاً آسان ہو گا۔

اس حوالے سے ہمارے ذرائع، جو پے پاک پیمنٹ سکیم کی تخلیق کا حصہ تھے اور ملک سے زرمبادلہ کے انخلاء کو لے کر سٹیٹ بینک کے تحفظات، سے آگاہ تھے، نے بتایا کہ ”19 دسمبر2014ء کو امریکی صدر باراک اوباما نے کریمیا پر روسی قبضے کے بعد روس پر پابندیاں لگاتے ہوئے امریکہ سے اس کو مصنوعات اور خدمات کی برآمدات روکنے کا حکم دے دیا تھا، امریکہ میں ہیڈکوارٹرز رکھنے والی جن کمپنیوں کو روس میں کام کرنے سے روکا گیا، ان میں ویزہ کارڈ اور ماسٹر کارڈ بھی شامل تھیں، راتوں رات دونوں کمپنیوں نے روس میں اپنا کام بند کر دیا۔ اس واقعے نے پاکستان میں پالیسی سازوں کو پریشان کر دیا کہ اگر ملک میں ادائیگیوں کا سارا نظام ویزہ اور ماسٹر کارڈ کے ہاتھ میں چلا گیا تو اگر کبھی پاکستان کو بھی ایسی صورت حال سے گزرنا پڑا جس سے روس کو گزرنا پڑا ہے تو سارا مالیاتی نظام بیٹھ جائے گا، یہی وہ موقع تھا جب مقامی پیمنٹ سکیم بنانے پر سنجیدگی سے کام شروع کیا گیا۔

مگر یہاں ایسے بھی لوگ ہیں جو ماسٹر اور ویزہ کارڈز کے کارڈز کا استعمال پوائنٹ آف سیل ٹرمینلز پر کرتے ہیں اور بیرون ملک سے بھی بڑی تعداد ایسے لوگوں کی آتی ہے جن کے پاس ویزہ اور ماسٹر کارڈز ہوتے ہیں اور وہ پاکستان آ کر ٹرانزیکشنز کرتے ہیں، اس حوالے سے سٹیٹ بینک آف پاکستان کے جائزے میں مجموعی صورت حال پاکستان کے حق میں سامنے آئی یعنی ان دونوں کمپنیوں کے کارڈز رکھنے والے ایسے افراد جو ملک میں داخل ہو رہے ہیں اور یہاں ٹرانزیکشنز کرتے ہیں کی تعداد ملک سے باہر جانے والے لوگوں کی تعداد سے زیادہ ہے۔

تاہم 2017ء میں سٹیٹ بینک آف پاکستان نے اس سلسلے میں معاملات کا دوبارہ جائزہ لیا تو نتائج مکمل طور پر اُلٹ نکلے۔ یعنی پاکستان سے باہر جانے والے پاکستانیوں کی تعداد ملک واپس آنے والوں سے زیادہ تھی۔ چھ کروڑ ڈالر ملک سے باہر جا رہے تھے مگر یہ ڈالر کا کوئی بہت بڑا انخلا نہیں تھا اور نہ ہی یہ کوئی اتنی بڑی بات تھی کہ اس کے رد عمل میں کوئی مقامی پیمنٹ سکیم قائم کی جاتی۔

ہمارے ذرائع نے مزیدبتایا کہ مقامی پیمنٹ سکیم کے قیام کا فیصلہ ملکی مفاد کے پیش نظر کیا گیا۔ یعنی اگر امریکہ اور بھارت کے تعلقات مضبوط ہوئے اور پاکستان پر مشترکہ پابندیاں لگیں تو مالیاتی نظام کو اس کے منفی اثرات سے بچایا جا سکے۔ یہی وہ موقع تھا جب سٹیٹ بینک نے اپنے جائزے میں پایا کہ صرف وَن لنک ہی مقامی پیمنٹ سکیم کے قیام میں سٹیٹ بینک کی مدد کر سکتا ہے لہٰذا وَن لنک کو اس ضمن میں تجاویز پیش کرنے کی ہدایت کی گئی جنہیں بعدازاں منظور بھی کر لیا گی۔

اس صورت حال پر ہم بعد میں روشنی ڈالیں گے کہ وَن لنک میں اتنی سکت نہیں کہ وہ ویزہ اور ماسٹر کارڈز سے ٹکر لے، اسے پے پاک کی بینکوں کے ذریعے تقسیم کیلئے سٹیٹ بنک کی مدد اور مداخلت کی ہمیشہ ضرورت رہے گی۔

بہرحال چھ اپریل 2016ء کو پاکستان نے اپنی مقامی پیمنٹ سکیم متعارف کرا دی اپنی پیمنٹ سکیم رکھنے والا دنیا کا 28واں ملک بن گیا، اس اقدام کے بعد پاکستان بھی اُسی لیگ کا حصہ بن گیا جس میں بھارت شامل ہے۔ بھارت بھی ‘روپے’ کے نام سے اپنی پیمنٹ سکیم رکھتا ہے جو جلد ہی ویزہ اور ماسٹر کارڈز کی طرح بین الاقوامی پیمنٹ سکیم بننے والی ہے۔ اپنی خود کی پیمنٹ سکیم رکھنے والے دیگر ممالک میں روس، جاپان، ایران، تائیوان اور جنوبی کوریا نمایاں ہیں۔

پے پاک کے افتتاح کے موقع پر گورنر سٹیٹ بینک رضا باقر کا کہنا تھا کہ ”مرکزی بینک کے دو اہداف (لوگوں کو مالیاتی نظام کا حصہ بنانا اور جدید پیمنٹ سکیم کا قیام) حاصل کرنے کے بعد پاکستان درست سمت میں چل پڑا ہے۔”

پیمنٹ کی یہ مقامی سکیم ویزہ اور ماسٹر کارڈ کے سستے متبادل کے طور پر متعارف کرائی گئی تھی، فی الحال پے پاک کارڈ صرف اے ٹی ایم سے پیسے نکلوانے کیلئے استعمال ہو سکتے ہیں مگر جلد ہی اس کا استعمال ای کامرس اور پوائنٹ آف سیل ٹرانزیکشنز کیلئے بھی کیا جا سکے گا۔

اگرچہ سٹیٹ بینک اور وَن لنک پے پاک کی کامیابی پر خوش تھے تاہم مقامی بینک اس پیش رفت پر مسرور دکھائی نہیں دیے کیونکہ پے پاک ان کیلئے ویزہ اور ماسٹر کارڈز کے حریف کے کے طور پر سامنے آیا ہے اور بینک ان کے برانڈ کا نام استعمال کرکے کارڈ فیس کی مد میں اپنے کھاتہ داروں سے سالانہ اربوں روپے بٹور رہے تھے۔

اربوں کی آمدن میں خلل

ہو یہ رہا ہے کہ پاکستانی بینک اپنے صارفین کو غیرملکی پیمنٹ سکیموں کے وہ کارڈز جاری کر رہے ہیں جن پر زیادہ فیس لی جاتی ہے لیکن ان کا استعمال بہت کم استعمال ہے، ایسے میں ہم اپنی ایک مقامی پیمنٹ سکیم بناتے ہیں جس کے بارے میں کہا جاتا ہے کہ یہ غیرملکی پیمنٹ سکیموں ( ویزہ اور ماسٹر کارڈ) کی نسبت سستی ہے اور اس کی بدولت صارفین کو کم قیمت ڈیبٹ کارڈ جاری کیے جا سکیں گے۔

کسی صارف کو پیمنٹ کارڈ کے اجراء پر بینک کا کتنا خرچہ آتا ہے؟ اس حوالے سے بینکنگ انڈسٹری سے تعلق رکھنے والے ہمارے ذرائع نے بتایا کہ ایک خرچہ تو کارڈ کیلئے پلاسٹک کا حصول، رجسٹریشن اور صارف تک پہنچانے کا ہے جو تمام برانڈز بشمول ویزہ، ماسٹر کارڈز، یونین پے اور پے پاک کیلئے ایک ہی جیسا ہے، اس کے بعد کسی پیمنٹ سکیم کی فیس آتی ہے۔

وہ خرچہ جو تمام برانڈز کے کارڈز کیلئے ایک جیسا ہے وہ پلاسٹک، پرنٹنگ اور ڈلیوری وغیرہ کا ہے، میگ سٹرپ کارڈ کیلئے پلاسٹک کا خرچہ 50 روپے جبکہ میٹل کارڈ کیلئے ایک ہزار روپیہ ہے جبکہ ایمبوسنگ کا خرچہ ہر کارڈ کیلئے 30 روپے سے 50 روپے تک ہے۔ البتہ کورئیر کا خرچہ مختلف ہوتا ہے، کچھ بینک صارف کو کارڈ مفت میں ڈلیور کرتے ہیں جبکہ کچھ پیسے لیتے ہیں، اس کے علاوہ کچھ ایسے بینک بھی ہیں جو صارف کو اپنا کارڈ بینک کی متعلقہ برانچ سے حاصل کرنے کا کہتے ہیں۔ اگر اس موقع پر بات کی جائے تو کارڈ کی تیاری سے اسے صارف تک پہنچانے کے عمل پر بینکوں کا اوسطً 100 روپے سے 150 روپے خرچ آتا ہے۔

یہ بھی پڑھیے: ڈیجیٹل ادائیگیوں کیلئے ’راست‘ نظام کا اجراء

اس کے علاوہ وہ چارجز ہیں جو ماسٹر کارڈ اور ویزہ پاکستانی بینکوں سے چارج کرتے ہیں اور دونوں پیمنٹ سروس کے یہ چارجز لگ بھگ برابر ہیں، بنیادی کارڈ مفت میں جاری کیے جاتے ہیں اور پرافٹ کو یہ معلوم ہوا ہے کہ کم از کم ماسٹر کارڈ اپنے ڈیبٹ کارڈ کی مد میں بینکوں سے کوئی سالانہ چارجز وصول نہیں کرتا، ماسٹر کارڈ کے ایک عہدیدار نے پراٖفٹ کو بتایا کہ مسابقت برقرار رکھنے کیلئے دونوں پیمنٹ سکیموں کے چارجز برابر ہیں۔

یہاں یہ امر قابل ذکر ہے کہ لاگت کے حوالے سے ہمارا اندازہ سٹینڈرڈ (بنیادی) ڈیبٹ کارڈز سے متعلق ہے کیونکہ ہمارے اندازے میں صارفین کی اکثریت کم آمدن افراد پر مشتمل ہونے کی وجہ سے یہی کارڈ لیتی ہے۔

پرافٹ کی معلومات کے مطابق وہ بینک جو صارفین کو غیر ملکی پیمنٹ سکیموں (ماسٹر کارڈ اور ویزہ) کے کارڈز جاری کرتے ہیں انہیں اس مقصد کیلئے اپنے کسٹمر پورٹ فولیو کے مطابق ایک مرتبہ لائسنس فیس ( پچاس ہزار ڈالر سے اڑھائی لاکھ ڈالر تک) ادا کرنا پڑتی ہے، اس کے علاوہ سہ ماہی تجزیے کی مد میں 15 ہزار ڈالر فیس الگ ہے، قابل غور بات یہ ہے کہ جن بینکوں کا کارڈ پورٹ فولیو بڑھتا ہے ان کیلئے فی کارڈ لاگت کم ہوتی جاتی ہے، کارڈز کی قیمتوں کا ادراک رکھنے والے بینکنگ انڈسٹری کے ماہرین کا کہنا ہے کہ ان تمام چارجز کے بعد بینکوں کیلئے فی کارڈ لاگت 250-300 روپے بنتی ہے اور یہ محض ایک مرتبہ کا ہی خرچ ہے۔

مگر پے پاک کی کوئی لائسنس فیس نہیں ہے، اس کی کارڈ جاری کرنے کی فیس 20 روپے اور سالانہ فیس 25 روپے ہے، پلاسٹک اور ایموبسنگ کی لاگت الگ ہے جبکہ ڈلیوری چارجز کا حساب ہر بینک کا مختلف ہے، کچھ بینک یہ فیس صارفین سے وصول بھی کرتے ہیں۔

پلاسٹک کے معیار کے حساب سے پے پاک کارڈ کی تیاری پر آنے والی لاگت ہر بینک کیلئے مختلف ہو سکتی ہے مگر ویزہ اور ماسٹر کارڈ کے برعکس پے پاک کی ڈالر میں کوئی مقررہ فیس نہیں لہٰذا ہم یہ کہہ سکتے ہیں کہ دونوں غیرملکی پیمنٹ سکیموں کی نسبت مقامی پیمنٹ سکیم سستی ہے، اس کی تصدیق یوں بھی ہو جاتی ہے کہ 2018ء میں ایم سی بی پے پاک کے کارڈ کیلئے 350 روپے جبکہ ماسٹر اور ویزہ کارڈ کیلئے 750 روپے چارج کرتا تھا۔

بینک کارڈز کی مد میں صارفین سے جتنے پیسے لیتے ہیں اصل میں کارڈز پر اتنی زیادہ لاگت نہیں آتی، کارڈز کی تیاری کے تمام مراحل سے لیکر صارفین تک پینچانے تک کے اخراجات بینک کو صرف ایک بار برداشت کرنا پڑتے ہیں جبکہ پانچ سال تک صارف سے سالانہ وصول کی جاتی ہے، ڈیبٹ کارڈز کی مدت معیاد عام طور پر پانچ سال ہوتی ہے، ایسے میں اگر ہم یہ کہیں کہ تمام مراحل کے بعد ایم سی بی کے ویزہ کارڈ کی لاگت تین سو روپے ہے اور صارف سے 750 روپے فیس وصول کی جا رہی ہے تو بینک پانچ سالوں میں صارف سے ساڑھے 4 ہزار روپے کماتا ہے، یہ رقم ان صارفین سے لی جا رہی ہے جن کی اکثریت اس کارڈ کو سوائے اے ٹی ایم کے اور کہیں استعمال نہیں کرتی۔

کریڈٹ اور ڈیبٹ کارڈز کی مد میں کمائی اپنے آپ میں ایک سکینڈل اور بینکوں کی بھتہ خور ذہنیت کی عکاس ہے۔

یہ بھی پڑھیے: غیر ملکی سرمایہ کار ایم سی بی بینک میں سرمایہ کاری کرنا کیوں پسند کرتے ہیں؟

ملک کے 19 لسٹڈ بینکوں نے 2017ء میں کریڈٖٹ اور ڈیبٹ کارڈ فیس کی مد میں مجموعی طور پر 17 ارب روپے، 2018ء میں 19 ارب 10 کروڑ روپے اور 2019ء میں 22 ارب روپے کمائے، ان بینکوں کا کریڈٹ کارڈ پورٹ فولیو بہت چھوٹا ہے اور 2019ء کے اعدادوشمار بتاتے ہیں کہ مارکیٹ میں گردش کرنے والے تمام پیمنٹ کارڈز میں سے صرف چھ فیصد کریڈٹ جبکہ بقیہ 94 فیصد ڈیبٹ کارڈز ہیں۔ لہٰذا ان بینکوں میں سے ہر ایک کی کمائی کا بڑا حصہ ڈیبٹ کارڈز کی مد میں وصول کیے جانے والے چارجز سے آتا ہے۔

مارکیٹ میں حبیب بینک لمیٹڈ کے سب سے زیادہ یعنی 55 لاکھ کارڈز گردش کر رہے ہیں اور 2019ء میں اس نے ڈیبٹ اور کریڈٹ کارڈ کی مد میں چار ارب 60 کروڑ روپے کمائے، دوسرے نمبر پر ایم سی بی بینک نے تین ارب 13 کروڑ روپے، تیسرے نمبر پر الائیڈ بینک نے ایک ارب 64 کروڑ روپے، چھوتے نمبر پر یونائیٹڈ بینک نے ایک ارب 61 کروڑ روپے اور پانچویں نمبر پر نیشنل بینک نے 65 کروڑ 70 لاکھ روپے کمائے۔ مجموعی طور پر ان پانچ بینکوں نے کریڈٹ اور ڈیبٹ کارڈز کی مد میں 11 ارب 63 کروڑ روپے کمائے، چونکہ مارکیٹ میں گردش کرنے والے کارڈز میں 94 فیصد ڈیبٹ کارڈز ہیں اور اگر صرف ان کی بات کی جائے تو بینکوں نے اس مد میں 10 ارب 93 کروڑ روپے بنائے۔

اس ضمن میں ہم نے اپنی تحقیقات میں جب بینکوں کی مالیاتی سٹیٹمنٹس کا جائزہ لیا تو یہ بات سامنے آئی کہ ہر بینک نے کریڈٹ اور ڈیبٹ کارڈز کی مد میں اپنی کمائی تو ظاہر کی مگر سوائے جے ایس بینک کے دوسرے کسی بینک نے اس ضمن میں اپنے اخراجات کا علیحدہ سے ذکر نہیں کیا۔

ان مالیاتی سٹیٹمنٹس سے یہ بھی ظاہر ہوا کہ کریڈٹ اور ڈیبٹ کارڈز سے حاصل ہونے والی آمدنی بہت سے بینکوں کی سب سے بڑی غیرسودی کمائی ہے۔

جے ایس بینک کی مالیاتی سٹیٹمنٹس کے جائزے میں یہ بات سامنے آئی کہ پیمنٹ کارڈز کی مد میں بینک کی کمائی اس کے اخراجات سے کہیں زیادہ رہی، سال 2018ء میں بینک نے کریڈٹ اور ڈیبٹ کارڈز کی فیس کی مد میں 29 کروڑ 10 لاکھ روپے کمائے جبکہ اس کا خرچہ صرف 66 لاکھ روپے ہوا، 2019ء میں بینک نے اس ضمن میں 59 کروڑ 47 لاکھ روپے کمائے اور اس کا خرچہ صرف 80 لاکھ روپے ہوا۔

بینکنگ انڈسٹری کے ایک ماہر نے پرافٹ سے گفتگو کرتے ہوئے بتایا کہ ”اگر کوئی پیمنٹ سکیم اوسطاََ فی کارڈ ایک ڈالر چارج کرتی ہے تو بینکوں کو حق حاصل ہے کہ وہ صارف سے اس سے دس سینٹ زائد وصول کریں مگر ہمارے ہاں بینک صارفین سے دس ڈالر وصول کر رہے ہیں جبکہ خود وہ ایک ڈالر ادا کر رہے ہیں۔ اس چیز کی حوصلہ شکنی ہونی چاہیے۔ بینکوں کو پوائنٹ آف سیل ٹرانزیکشنز بڑھانی چاہیے۔ ”

ذرائع نے بتایا کہ بینکنگ انڈسٹری کا یہ چلن ہے کہ کریڈٹ اور ڈیبٹ کارڈز سے حاصل ہونے والی کمائی کا 80 فیصد ان کے اجراء اور سالانہ چارجز کی مد میں آتا ہے جبکہ صرف 20 فیصد پوائنٹ آف سیل ٹرانزیکشنز کے ذریعے آتا ہے۔

بینکوں کی جانب سے ماسٹر کارڈ اور ویزہ کے ڈیبٹ کارڈز کی قیمت میں ہر سال اضافہ کیا جاتا ہے اور اس اضافے کی بدولت بینک اربوں روپے کما رہے ہیں مگر اب سٹیٹ بینک کی جانب سے جاری سرکولر، جس میں پے پاک کو ڈیفالٹ ڈیبٹ کارڈ بنانے کی ہدایت کی گئی ہے، نے چیزوں کو تبدیل کر دیا ہے۔ مرکزی بنک کی جانب سے جاری اس سرکولر کے بعد پے پاک کے صارفین کی تعداد میں اضافہ ہو گیا ہے اور 2020ء تک اس کے صارفین کی تعداد 55 لاکھ تک پہنچ گئی تھی۔

یہ بھی پڑھیے: پی ٹی سی ایل کا یوفون کی فروخت کا فیصلہ بہترین کیوں؟

اب تک بینک صارفین کو پے پاک کے کارڈز جاری کرنے کے حوالے سے ہچکچاہٹ کا مظاہرہ کرتے رہے ہیں اور وہ یہ کارڈ صرف لیول زیرو، لیول وَن، اور آسان آکاؤنٹس کے صارفین کو جاری کرتے تھے۔ مزید یہ کہ بینکوں کے پاس پے پاک کا فروغ روکنے کیلئے کئی طریقے تھے جیسا کہ صارفین کو یہ بتانا کہ اس کارڈ کی اے ٹی ایم کے ذریعے پیسے نکلوانے کی حد ویزہ یا ماسٹر کارڈ کی نسبت کم ہے، اگرچہ وَن لنک اور بینکوں پر اس بات کی کوئی تکنیکی پابندی نہیں کہ وہ پے پاک یا غیرملکی پیمنٹ سکیموں کے ذریعے پیسے نکلوانے کی حد میں کوئی فرق رکھیں۔

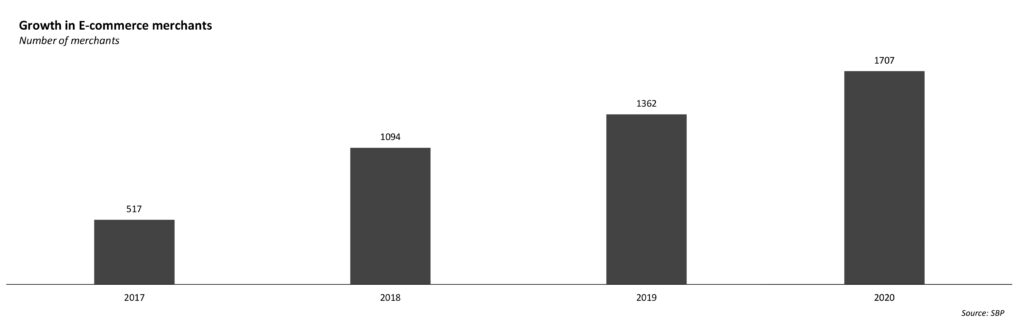

پے پاک کے کارڈز جاری کرنے کے حوالے سے بینکوں کی ہچکچاہٹ کی جھلک اس حقیقت سے بھی عیاں ہوتی ہے کہ 2016ء میں لانچ کیے جانے کے تین سال بعد ( 2019ء) تک پے پاک کے صرف 32 لاکھ کارڈز جاری کیے گئے جبکہ گزشتہ برس جنوری 2020ء میں سٹیٹ بینک کی جانب سے پے پاک کو ڈیفالٹ کارڈ بنانے کے ہدایت نامے کے بعد صرف ایک سال (2020) میں 22 لاکھ پے پاک کارڈز جاری کیے گئے۔

اس وقت پاکستان کی پیمنٹ کارڈز کی مارکیٹ میں ویزہ کا حصہ 40 فیصد، یونین پے اور ماسٹر کارڈ کا 25 فیصد جبکہ پے پاک کا حصہ صرف 10 فیصد ہے، اگر مالی قدر کی بات کی جائے تو ویزہ کا حصہ 50 فیصد، ماسڑ کارڈ کا 30 فیصد، یونین پے کا 15 فیصد اور پے پاک کا محض پانچ فیصد ہے۔

اگر منصفانہ طور پر دیکھا جائے تو بینکوں کے پاس صارفین کو پےپاک کی پیشکش نہ کرنے کی جائز وجوہات ہیں، ان میں سے ایک ای کامرس کیلئے ادائیگیاں کرنا بھی شامل ہے، 2016ء میں متعارف کرائے جانے کے بعد پے پاک کو ای کامرس کیلئے استعمال نہیں کیا جا سکتا تھا کیونکہ یہ ای کامرس پیمنٹ گیٹ وے کا حصہ نہیں بنا تھا مگر یہ چیز ایک سوال کو بھی جنم دیتی ہے کہ جب پے پاک کے کارڈ پر تمام فیچرز دستیاب نہیں تو پھر ہر سال اس کی قیمت میں کیوں بڑھائی جائے؟

دو سال کی تاخیر کے بعد پے پاک کے کارڈز پر ای کامرس ٹرانزیکشنز کی سہولت تو فراہم کر دی گئی مگر وَن لنک انتظامیہ کا کہنا ہے کہ اس کارڈ پر یہ سہولت 2021ء کے اوائل میں قابل استعمال ہو سکے گی۔

اس مضمون کے شروع میں ہم نے کہا تھا کہ مارکیٹ میں پے پاک کے کارڈز کی تعداد بڑھانے کیلئے وَن لنک کو سٹیٹ بینک کی مداخلت کی ضرورت رہے گی تو اس کی وجہ یہ ہے کہ کارڈ کے اجراء اور سالانہ فیس کی مد میں بھاری چارجز کے باوجود ویزہ اور ماسٹر کارڈ اپنے کارڈز کی پروموشن کیلئے بینکوں کو ڈالرز میں بھاری مراعات بھی دیتے ہیں۔

مضمون کے آغاز میں اس رپورٹر کی ایک بینک کے نمائندے کیساتھ گفتگو سے واضح محسوس کیا جا سکتا ہے کہ بینک کا نمائندہ پے پاک کے کارڈ کی حوصلہ شکنی کر رہا ہے کیونکہ بطور بینک ملازم اسے وہی پیمنٹ سکیم پروموٹ کرنا تھی جو بینک کو ڈالرز میں مراعات دیتی ہے۔

یہ بھی پڑھیے: میزان بینک کا ویزا کے ساتھ اشتراک کا اعلان

اس حوالے سے ماسٹر کارڈ کے کنٹری ہیڈ اطیاب طاہر نے پرافٹ سے گفتگو کے دوران بتایا کہ ”بینک انٹرنیشنل پیمنٹ سکیموں کیلئے ڈسٹری بیوشن ایجنٹس کے طور پر کام کرتے ہیں جس طرح ایک فاسٹ موونگ کنزیومر گڈز کمپنی اپنی پراڈکٹ مارکیٹ میں لانے کیلئے ڈسٹری بیوٹرز کو کمیشن اور ڈسکاؤنٹ دیتی ہیں بالکل اسی طرح ہم بھی بینکوں کو مراعات اور پرفارمنس بونس دیتے ہیں تاکہ وہ ہماری پراڈکٹ کو مارکیٹ میں زیادہ سے زیادہ متعارف کرائیں۔”

اطیاب طاہر کا مزید کہنا تھا کہ “اگر بینک اپنے ٹارگٹ پورے نہیں کرتے تو کسی بھی دوسری سیلز آرگنائزیشن کی طرح یہ بھی مراعات سے محروم رہ جاتے ہیں، یہ سوچ پائی جاتی ہے کہ پیمنٹ سکیمیں اس انداز میں رشوت دے کر مارکیٹ پر اجارہ داری قائم کر رہے ہیں مگر حقیقت یہ ہے کہ آپ کے پاس اتنے صارفین ہیں اور اگر آپ انہیں ہمارے کارڈز میں تبدیل کر دیتے ہیں تو ہم آپ کو مراعات دیں گے۔”

یہ مراعات ان وجوہات میں سے ایک ہیں جن کی وجہ سے وَن لنک سٹیٹ بینک کی مدد کے بغیر ویزہ اور ماسٹر کارڈ کا مقابلہ نہیں کرسکتا۔ اس حقیقت سے انکار ممکن نہیں کہ وَن لنک کا مقابلہ ان پیمنٹ سکیموں (ویزہ اور ماسٹر کارڈ) کے ساتھ ہے جو عالمی سطح پر اپنی موجودگی رکھتی ہیں جس کا مطلب ہے کہ یہ پیمنٹ سکیمیں انتہائی مسابقتی ہیں لہٰذا جب آپ کا مقابلہ ایسی پیمنٹ سکمیوں سے ہو تو پھر ضروری ہے کہ آپ بینکوں کے لیے ایسی ہی اہمیت کے حامل ہوں۔

جن ممالک کی خود کی پیمنٹ سکیمیں ہیں وہاں یہ کام نجی طور پر نہیں کیا گیا، پاکستان میں بھی پے پاک کے قیام کا فیصلہ سٹیٹ بینک آف پاکستان کا تھا اور صرف وَن لنک ہی اس کام کو پایہ تکمیل تک پہنچانے کی اہلیت رکھتا تھا جو اس سلسلے میں تمام منظوریاں صرف اس لیے حاصل کر سکا کیونکہ وہ یہ کام انڈسٹری ریگولیٹر کے ایماء پر کر رہا تھا۔

اسی بناء پر وَن لنک کی جانب سے پے پاک کی پروموشن میں غفلت سے کام لیا گیا جس کی جھلک کچھ یوں دیکھی جا سکتی ہے کہ پے پاک نے اپنی لانچ کے کافی عرصے بعد ای کامرس ٹرانزیکشن کی سہولت فراہم کی، جب آپ کا مقابلہ عالمی پیمنٹ سکیموں کے ساتھ ہو تو پھر آپ چُپ چاپ بیٹھ کر اس بات کا انتظار نہیں کر سکتے کہ ریگولیٹر آپ کے کاروبار کیلئے مارکیٹ کو سازگار بنائے مگر وَن لنک انتظامیہ کی جانب سے پے پاک کو تمام فیچرز سے لیس کرکے بینکوں کیلئے پُرکشش بنانے میں شدید لاپرواہی کا مظاہرہ کیا گیا حالانکہ وَن لنک نے اس پیمنٹ سکیم کے قیام کیلئے تقریباََ 30 کروڑ ڈالر کی سرمایہ کاری کی تھی۔ وَن لنک کی فنڈنگ بینک کرتے ہیں مگر اس کے باوجود بینکوں کی جانب سے پے پاک کی پروموشن نہ کیا جانا سمجھ سے بالاتر ہے، آخر پے پاک کی کامیابی کے نتیجے میں منافع تو بینکوں کو ہی حاصل ہو گا۔

اب یہاں متنازع چیز یہ ہے کہ وَن لنک 11 بینکوں جن میں حبیب بینک، یونائیٹڈ بینک، نیشنل بینک، ایم سی بی بینک اور الائیڈ بینک، سونیری بینک، عسکری بینک، بینک الحبیب، بینک الفلاح، فیصل بینک اور اسٹینڈرڈ چارٹرڈ شامل ہیں، کی ملکیت ہے اور اس کا بورڈ ان تمام بینکوں کے نمائندوں پر مشتمل ہے، یہ نمائندے اپنے اپنے بینک میں مختلف شعبہ جات کے سربراہان ہیں جہاں ان کے اپنے اپنے اہداف ہیں لہٰذا ایک ایسا بورڈ جس کے ممبران کے اہداف ایک دوسرے سے الگ ہوں وہاں چیزیں کافی پیچیدہ ہو جاتی ہیں، شائد یہی وجہ ہے کہ وَن لنک کی انتظامیہ کیلئے فیصلہ سازی ایک مشکل اور دقت طلب امر بن گیا ہے جس کا اثر پے پاک کی کارکردگی پر پڑ رہا ہے۔

اس بات کو وَن لنک کے چیف ایگزیکٹیو آفیسر (سی ای او) نجیب اگروالا بھی تسلیم کرتے ہیں، پرافٹ سے گفتگو میں ان کا کہنا تھا ”یہ ضروری نہیں کہ بورڈ ممبران کے مقاصد ہمیشہ کمپنی سے ہم آہنگ ہوں، لہٰذا بعض دفعہ بورڈ کو احسن انداز میں چلانا مشکل ہو جاتا ہے۔”

مگر حیران کن طور پر ان کا یہ بھی کہنا تھا کہ بورڈ کے تمام ممبران انتہائی تجربہ کار اور قابل بینکار ہیں جن کی قابلیت کی وجہ سے وَن لنک وہ سب کر سکتا ہے جو مسابقتی ادائیگیوں کے لیے ضروری ہے۔

شائد یہی وجہ ہو گی کہ ریگولیٹر (سٹیٹ بینک آف پاکستان) نے وَن لنک میں چیزوں کو آسان بنانے کیلئے مداخلت کی ہو گی، یہ ریگولیٹر ہی تھا جس نے بینکوں کو پے پاک کارڈ متعارف کرانے پر مجبور کیا اور اب ایک بار پھر یہی پے پاک کو تمام اکاؤنٹس کیلئے ترجیحی کارڈ بنانے کا دباؤ ڈال رہا ہے بشرطیکہ صارف کسی دوسرے کارڈ کا مطالبہ خود نہ کرے۔

مگر بینک بغیر کسی لڑائی کے ایسا کرنے کیلئے تیار نظر نہیں آتے، اس لڑائی میں نقصان بینکوں یا کسی اور کا نہیں صرف صارفین کا ہو رہا ہے۔

اربوں روپوں کی برآمدگی

اب جبکہ سٹیٹ بینک آف پاکستان نے پے پاک کو ڈیفالٹ کارڈ بنانے کی ہدایت کر دی ہے تو ایسے میں بینکوں نے اپنی اربوں روپے کی آمدنی بچانے کیلئے اس کارڈ کی قیمت بڑھانا شروع کر دی ہے اور انہیں اس سے بھی اربوں روپے آمدن ہو رہی ہے۔ 2020ء کے نو ماہ میں بینکوں نے پے پاک سے 13 ارب 30 کروڑ روپے کمائے، یہ ہر سہ ماہی میں تقریباََ چار ارب روپے بنتے ہیں، اسی لحاظ سے سال کی آخر سہ ماہی میں بینکوں کی مجموعی آمدنی 17 ارب روپے رہی جو 2019ء کے مقابلے میں پانچ ارب روپے کم ہیں۔

مگر بینک ہاتھ پر ہاتھ رکھ کر نہیں بیٹھے ہوئے، سال 2021ء میں تقریباً تمام بینکوں نے پے پاک کے کارڈز کے اجراء اور سالانہ فیس میں اضافہ کر دیا ہے اور کچھ بینکوں کی جانب سے یہ اضافہ ظالمانہ حد تک کیا گیا ہے، مثال کے طور پر فیصل بینک نے پے پاک کارڈز کی قیمت میں 2020ء کی نسبت 76 فیصد اضافہ کرکے اس کی قیمت 650 روپے سے بڑھا کر 1150 روپے کر دی ہے، سٹینڈرڈ چارٹرڈ اور فیصل بینک اسی کارڈ کی قیمت 1500 روپے کر رکھی ہے۔

برانچ لیس بینکنگ سروس فراہم کرنے والوں کا چلن بھی یہی ہے، ٹیلی نار مائیکرو فنانس بینک کے ایزی پیسہ نے بھی پے پاک کارڈ فیس 750 سے بڑھا کر ایک ہزار روپے کر دی ہے جبکہ کارڈ کی مدت معیاد تک ہر سال 200 روپے سالانہ فیس اس کے علاوہ ہے، پریشان کن امر یہ ہے کہ ایزی پیسہ کارڈ کے اجراء اور ڈلیوری کے چارجز محض 600 روپے ہیں جبکہ کارڈ کی مدت معیاد تک کوئی سالانہ فیس بھی نہیں لی جاتی۔

دوسری طرف موبی لنک جاز کیش پے پاک کارڈ 899 روپے میں جاری کرتا ہے جس میں ڈلیوری چارجز شامل ہیں جبکہ کارڈ کی مدت معیاد تک ہر سال 299 روپے سالانہ فیس بھی چارج کی جاتی ہے۔ حیران کن بات یہ ہے جاز کیش کارڈ جاری کرنے والا واحد بینکنگ ادارہ ہے جو پے پاک کو ترجیحی کارڈ کے طور پر جاری کرتا ہے، درحقیقت اس نے ویزہ ڈیبٹ کارڈز جاری کرنا بند کر دیے ہیں اور یہ اب صرف پے پاک کارڈ ہی جاری کرتا ہے۔ جاز کیش اس حوالے سے پوری پیمنٹ انڈسٹری کیلئے ایک مثال ہے کہ اگر کوئی چاہے تو پے پاک کے ڈیبٹ کارڈز کی قیمت کم رکھی جا سکتی ہے۔

پے پاک کو لے کر بینکوں کے درمیان بھی اختلافات کے اشارے ملتے ہیں، اس مضمون کے آغاز میں ہم نے بینک نمائندے کے ساتھ اپنی گفتگو پیش کی تھی جس میں نمائندہ یہی دہراتا ہے کہ پے پاک پر اے ٹی ایم سے رقم نکلوانے کی حد ماسٹر کارڈ اور ویزہ سے کم ہے، یاد رہے کہ پاکستان میں اے ٹی ایم کے نظام کو وَن لنک چلاتا ہے، وَن لنک کی انتظامیہ نے پرافٹ سے گفتگو میں بتایا کہ ان کی جانب سے کسی بھی برانڈ کے کارڈ کے ذریعے پیسے نکلوانے کی کوئی حد مقرر نہیں ہے۔

ایسے میں حقیقت یہ ہے کہ یہ حد وَن لنک سے اے ٹی ایم کی سہولت حاصل کرنے والے بینکوں کی جانب سے لگائی گئی ہے جو پے پاک کے کارڈ کے ذریعے تو بڑی رقم نکالنے کی اجازت نہیں دیتے مگر ان کارڈز پر یہ اجازت دیتے ہیں جن سے خود انہیں (بینکوں) مراعات ملتی ہیں۔

اس سے بھی حیران کن بات یہ ہے کہ پے پاک کے کارڈ پر وہ فیچرز دستیاب نہیں جو ماسٹرکارڈ اور ویزہ پر میسر ہیں مگر پھر بھی اس کی قیمت میں مضحکہ خیز حد تک اضافہ کر دیا گیا ہے۔

یہاں یہ بتانا ضروری ہے کہ سٹیٹ بینک آف پاکستان بینکوں کو ایک دوسرے کے ساتھ برابری کی فضا برقرار رکھنے کیلئے کارڈز کی قیمت میں اضافہ کرنے کی اجازت دیتا ہے، مثال کے طور پر اگر فیصل بینک آج پے پاک کے کارڈ کی قیمت 1150 روپے وصول کرتا ہے تو ایسے میں وہ بینک جو فیصل بینک کی نسبت پے پاک کے کارڈ کی قیمت کم وصول کر رہا ہے اسے یہ حق حاصل ہے کہ وہ برابری برقرار رکھنے کیلئے کارڈ کی قیمت میں اضافہ کر دے۔ اس کے علاوہ مرکزی بینک نے بینکوں کو کارڈ فیس میں سالانہ 10 فیصد اضافے کی بھی اجازت دے رکھی ہے تاہم بطور ریگولیٹر سٹیٹ بینک صرف بینکوں سے درخواست کر سکتا ہے کہ وہ کارڈز کی قیمت مناسب رکھیں اور وہ قیمت کے حوالے سے بینکوں پر کوئی قدغن نہیں لگا سکتا۔

اس حوالے سے پرافٹ سے گفتگو کرتے ہوئے سٹیٹ بینک کے ایک سابق اہلکار نے بتایا کہ کمرشل بینک اپنے چارجز کو جواز فراہم کرنے میں ہمیشہ کامیاب رہتے ہیں اور ویسے بھی سٹیٹ بینک تب تک اس حوالے سے کچھ نہیں کر سکتا جب تک کہ کوئی صارف اس سے بینک کے چارجز کے نامناسب ہونے کی شکایت نہ کرے۔

اسی بناء پر اس رپورٹر نے سٹیٹ بینک کے صارفین کے تحفظ کے محکمے کو پیمنٹ کارڈز کی قیمتوں کے نامناسب ہونے کی شکایت کی تھی جہاں ایک افسر نے کہا کہ محکمے کے ڈائریکٹر کو ایک شکایتی ای میل لکھ بھیجوں مگر مفاد عامہ کے پیش نظر میں یہ مضمون لکھنا زیادہ مناسب لگا تاکہ زیادہ سے زیادہ لوگ رہنمائی حاصل کر سکیں۔