پاکستان میں چائے کے ہر تین کپ میں سے ایک ’ٹپال چائے‘ سے بنا ہوتا ہے، ایک برانڈ کے طور پر ٹپال ملک بھر میں جانے پہچانے ناموں میں سے ایک ہے اور یہ روزمرہ استعمال کی ان چیزوں میں شامل ہے جو ہر گھرانے میں استعمال ہوتی ہیں۔

ایک ترقی پذیر سرمایہ مارکیٹ میں اس طرح کی کمپنی یا تو پہلے ہی پبلک لسٹڈ ہوتی ہے جو پھر اس کا پرائیویٹ رہنا روایت سے ہٹ کر ہوتا ہے لیکن پاکستان میں ٹپال کا پرائیویٹ رہنے کا فیصلہ بالکل معمول کے مطابق ہے۔

حال ہی میں یہ خبریں زیر گردش رہیں کہ پاکستان کی ایکویٹی مارکیٹ کو امریکی فنانس کمپنی ’ایم ایس سی آئی‘ کی جانب سے اپنی موجودہ پوزیشن کھو دینے کا خطرہ درپیش ہے اور اسے ابھرتی ہوئی مارکیٹ کے انڈیکس سے تنزلی کے نتیجے میں فرنٹیر مارکیٹ انڈیکس میں جانے کا امکان ہے۔

آخر کیا وجہ ہے کہ ملک کی چند بڑی اور نمایاں کمپنیاں خود کو پاکستان سٹاک ایکسچینج کا حصہ بننے سے روکے ہوئے ہیں؟ یہ سوال پوچھنے کا یہی سب سے بہترین موقع ہے۔

ہم نے اس مضمون میں مذکورہ سوال کے جواب کے لیے ’ٹپال ٹی‘ کو بطور کیس سٹڈی منتخب کیا ہے، ٹپال کی مالی قدر اندازاََ ایک ارب ڈالر بنتی ہے۔

ٹپال کی کہانی کیا ہے اور کس چیز نے اسے پاکستان کا مشہور ترین برانڈ بنا دیا ہے؟ اگر یہ سٹاک مارکیٹ کا حصہ بننے کا فیصلہ کرتی ہے تو اس کی مالیاتی قدر کیا ہو گی؟ کمپنی سٹاک مارکیٹ میں لسٹنگ کیوں نہیں کرواتی؟ ٹپال اور اس جیسی دیگر کمپنیوں کا سٹاک مارکیٹ سے دور رہنے کا فیصلہ ایم ایس سی آئی انڈیکس میں پاکستان کی پوزیشن پر کس حد تک اثر انداز ہو گا؟

ٹپال کی کہانی

اس کمپنی کی کہانی آزادی کے کچھ عرصہ بعد شروع ہوتی ہے، جب کراچی کے جوڑیا بازار (Jodia Bazar) میں ٹپال فیملی نے اپنے چائے کے کاروبار کا آغاز کیا۔ یہ خاندان سری لنکا سے چائے درآمد کرکے کراچی کے بازاروں میں ہول سیل ریٹ پر فروخت کرتا تھا۔ جوڑیا بازار آج بھی پاکستان میں ہول سیل کی بڑی مارکیٹوں میں سے ایک ہے۔ یہ کراچی بندر گاہ سے چند میل کے فاصلے پر واقع ہے اور اس شہر میں ہے جہاں پاکستانی مڈل کلاس کی سب سے بڑی آبادی رہتی ہے۔

اس کمپنی کی بنیاد آدم علی ٹپال نے رکھی جو اس کے موجودہ چیف ایگزیکٹیو آفیسر آفتاب اقبال کے دادا تھے، جوڑیا بازار میں ٹپال فیملی کی دکان نے بھی کراچی کے ساتھ ساتھ ترقی کی۔ برطانوی راج میں یہ ملک کے دیگر بڑے شہروں کی نسبت چھوٹا شہر ہوتا تھا مگر پاکستان بننے کے بعد یہ ملک کا سب سے بڑا شہر بنا تو ٹپال چائے کے کاروبار میں بھی اضافہ ہوا۔ کاروبار کچھ اس انداز سے پھلا پھولا کہ کمپنی نے اپنی مارکیٹنگ کا دائرہ کار ریٹیلرز اور گاہکوں سے آگے بڑھا دیا۔

بیرون ملک سے اپنی تعلیم مکمل کرنے کے بعد آفتاب اقبال 1975ء میں خاندانی کاروبار کا حصہ بنے مگر ان کی آمد بزنس کے لیے اتنی مفید ثابت ہوئی کہ ٹپال درمیانے درجے کے ترقی پذیر کاروبار سے ایک ایسے برانڈ میں تبدیل ہو گیا جو ہر گھرانے میں پایا جانے لگا۔

آفتاب اقبال نے خاندانی کاروبار کا حصہ بننے کے بعد کئی چیزوں کو تبدیل کیا اور اس ضمن میں سب سے پہلا کام پیکجنگ کی تبدیلی تھی۔ یہ ضروری بھی تھا، خاص کر تب جب آپ کا مقابلہ منظم اور پیچیدہ انتظامی نظام رکھنے والی کمپنیوں سے ہو، جیسے کہ یونی لیور۔ تو آپ کو آغاز کم از کم اپنی مصنوعات پر اپنا نام لگانے سے کرنا چاہیے اور اس کے بعد پیکنجنگ کو صارفین کے لیے مزید پُر کشش بنانا چاہیے۔

اسی اثناء میں کمپنی نے ترقی کرنا شروع کر دی۔ اس نے کورنگی، جو کراچی کے تین صنعتی علاقوں میں سے ایک ہے، میں اپنا پیکجنگ پلانٹ لگایا۔ مزید یہ کہ کمپنی نے سری لنکا کی چائے، جو کہ پاکستان میں کافی عام تھی، کے ساتھ ساتھ کینیا سے بھی چائے منگوا کر متعارف کروا دی۔ اس کے بعد کمپنی نے صارفین کے دونوں اہم طبقات کو اپنا ہدف بنا لیا اور ان پر توجہ دینا شروع کر دی۔ یعنی شہری علاقوں کا متوسط طبقہ جو دانے دار چائے پسند کرتا تھا اور دیہی علاقوں میں رہنے والے افراد جو صرف چائے کی پتی خریدنے کی سکت رکھتے تھے۔

جلد ہی ٹپال پاکستان میں چائے بنانے والی وہ تیسری کمپنی بن گئی جس کا خیال چائے کے شائقین کے ذہن میں آتا تھا۔ لپٹن کے ساتھ یونی لیور اب بھی اس میدان میں ایک بڑی کمپنی تھی اور اس کے ساتھ ایک دوسری برطانوی کمپنی بروک بانڈ بھی چائے کے کاروبار سے وابستہ تھی۔ کسی مقامی کمپنی کے لیے ان دونوں کمپنیوں کی موجودگی میں اپنا مقام بنانا ایک کٹھن مرحلہ تھا وہ بھی تب جب یونی لیور نے پاکستانی مارکیٹ میں چائے کے شعبے میں سب سے بڑا کھلاری بننے کے لیے بروک بانڈ کو خرید لیا تھا۔ لہٰذا اس صورت حال میں ٹُپال کا پاکستانیوں کے دل میں گھر کر لینا صرف قسمت کا کیا دھرا نہیں تھا بلکہ اس کے لیے اسے بھرپور مہارت اور عزم کی ضرورت تھی۔

ٹپال کتنی بڑی کمپنی ہے؟

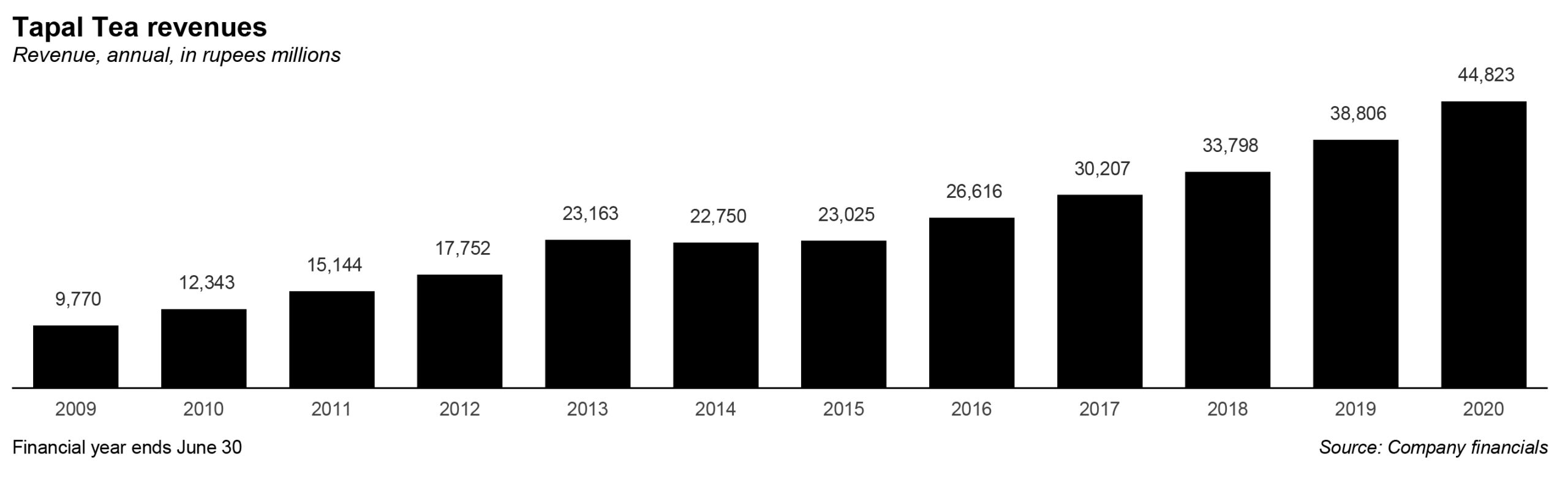

اس سوال کا جواب ی ہے کہ بہت بڑی۔ 30 جون 2020ء کو ختم ہونے والے مالی سال میں ٹپال کا گراس ریونیو (بنا اخراجات نکالے آمدن) 56 ارب روپے سے کچھ کم رہا اور اس کا نیٹ ریونیو (اخراجات نکالنے کے بعد آمدن) 45 ارب روپے تھا۔ یہ کمپنی پاکستان میں کام کرنے والی کئی کنزیومر گڈز اور لسٹڈ کمپنیوں سے بڑی ہے۔

ٹپال اپنے شعبے میں ایک غیرملکی کھلاڑی، جس کے پاس نمبر وَن کہلانے کیلئے سرمائے اور وسائل کی کمی نہیں، کی موجودگی کے باوجود اپنی پوزیشن برقرار رکھنے میں کامیاب ہے، یہی نہیں بلکہ یہ اپنے ریونیو میں اضافہ کے ساتھ ساتھ منافع کے مارجن کو بھی بڑھا رہی ہے۔

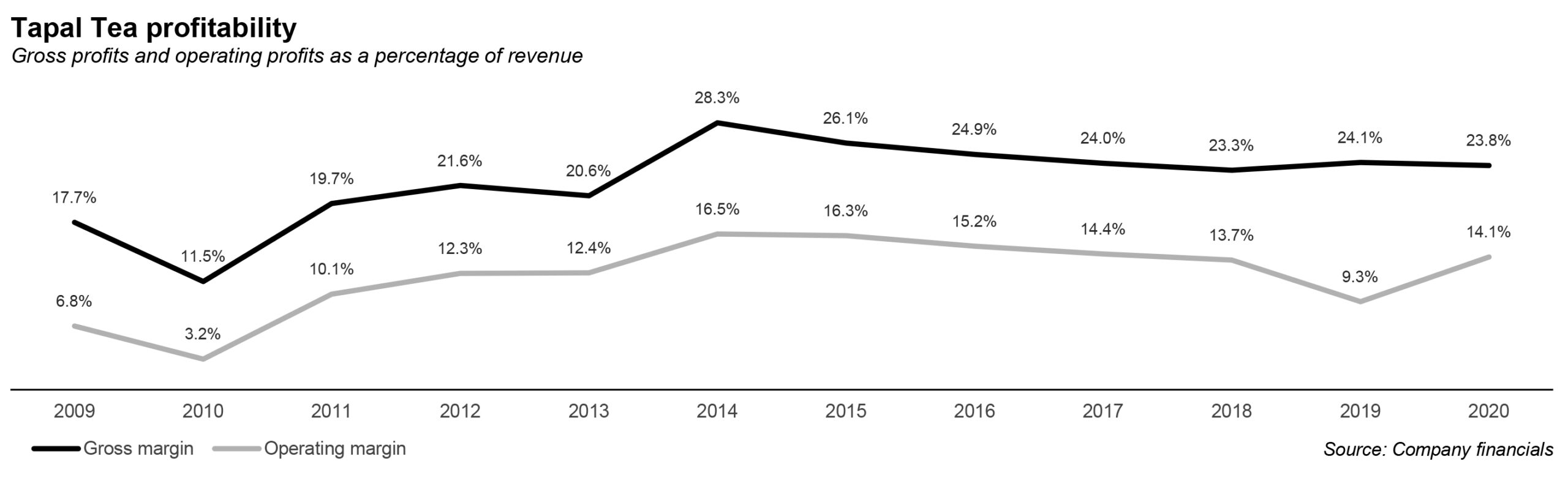

گزشتہ پانچ سالوں سے ٹپال کے گراس مارجن 24 فیصد کے آس پاس رہا، جو 2010ء میں 11.5 فیصد کی سطح پر تھا جس کا مطلب یہ ہے کہ چائے جیسی مسابقت سے بھرپور مارکیٹ میں بھی ٹپال بھاری مارجن حاصل کرنے میں کامیاب ہے۔ چونکہ چائے باہر سے درآمد کی جاتی ہے لہٰذا اس صورت میں ٹپال کی کارکردگی کی اہمیت اور بھی بڑھ جاتی ہے کیونکہ روپے کی قدر میں تبدیلی کمپنی کی قیمت کنٹرول کرنے کی صلاحیت پر بہت زیادہ اثر انداز ہوتی ہے۔

اس کا یہ مطلب نہیں کہ مہنگی ہونے کے باوجود بھی لوگ ٹیال کی مصنوعات خریدیں گے، اگرچہ چائے ایسی چیز ہے جو پاکستانیوں کی اکثریت روزانہ پیتی ہے مگر پھر بھی لوگ معیار پر اعتماد کرنا پسند کرتے ہیں۔ ٹپال انہیں یہ معیار دیتی ہے۔

ایک اور چیز جس نے ٹپال کی کارکردگی کو مزید متاثرکن بنا دیا تھا وہ یہ کہ حکومت نے چائے کو لازمی اشیائے خورونوش میں شامل کرکے اس پر سیلز ٹیکس کم از کم کر دیا تھا تاہم 2017ء سے چائے پر پورا ٹیکس لاگو ہے۔ اَب ایسی صورت میں جب آپ کی سب سے اہم پراڈکٹ پر ٹیکس کم ترین سطح سے ایک دَم اوپر چلا جائے اور آپ کے شعبے میں ٹیکس چوری بھی ہو رہی ہو تو ایسے میں مانفع کا مارجن بلند رکھ پانا بہت زیادہ متاثر کن ہے۔

کامیاب کاروبار کے لیے صرف برانڈ بلڈنگ ہی ضروری نہیں۔ آپریشنز، سپلائی چین، ڈسٹری بیوشن، انتظامی اخراجات وغیرہ بھی اس کا حصہ ہوتے ہیں اور اگر کاروبار اچھا نہ چل رہا ہو ان کی لاگت میں اچھا خاصہ اضافہ ہو جاتا ہے، اس حوالے سے بھی ٹپال کی کارکردگی بہترین ہے۔

کمپنی کے آپریٹنگ اخراجات 2010ء کی 3.2 فیصد کی سطح سے بڑھ کر 2020ء میں 14.1 فیصد تک پہنچ گئے اور گزشتہ ایک دہائی سے مسلسل دوہرے ہندسے پر مشتمل ہیں۔ ٹپال صرف ایک جانا پہچانا برانڈ ہی نہیں بلکہ یہ ایک بہترین انداز میں چلایا جانے والا کاروبار ہے۔ اگر یہ کمپنی بیرونی سرمایہ کاروں کی تلاش میں نکلے تو اسے اس ضمن میں کسی مشکل کا سامنا نہیں کرنا پڑے گا۔

ٹپال کی مالیت کتنی ہے؟

یہ بات واضح ہے کہ ایسی کوئی وجہ نہیں جس کی بنا پر ہم یقین سے کہہ سکیں کہ ٹپال آئی پی او کی طرف جانے کا ارادہ رکھتی ہے، لیکن ہم یہ بھی نہیں کہہ رہے کہ ٹپال کو کسی سرمایہ کاری کی ضرورت ہے یا اس کی کوئی ایسی خواہش ہے۔ جہاں تک ہمیں علم ہے، انہیں (ٹپال) کو فی الوقت سرمایہ کاری کی کوئی ضرورت نہیں۔

لیکن اس پر بات کرنے کا مقصد صرف یہ جاننا ہے کہ پاکستان میں بہترین انداز میں چلائی جانے والی پرائیویٹ کمپنیوں میں سے ایک کی مالی ویلیو کیا ہے، تاکہ معلوم ہو سکے کہ پبلک ایکویٹی کے سرمایہ کاروں کو کیا چیز میسر ہے۔

آئیے ٹپال کی مالی ویلیو کا جائزہ لیتے ہیں، پہلے ہم اس کے مالیاتی اعدادوشمار دیکھیں گے یعنی کمپنی کی آمدن اور اس کا منافع اور پھر ٹپال کا اس کے برابر کی پبلک لسٹڈ فوڈ اور تمباکو سیکٹر کی کمپنیوں سے موازنہ کریں گے۔

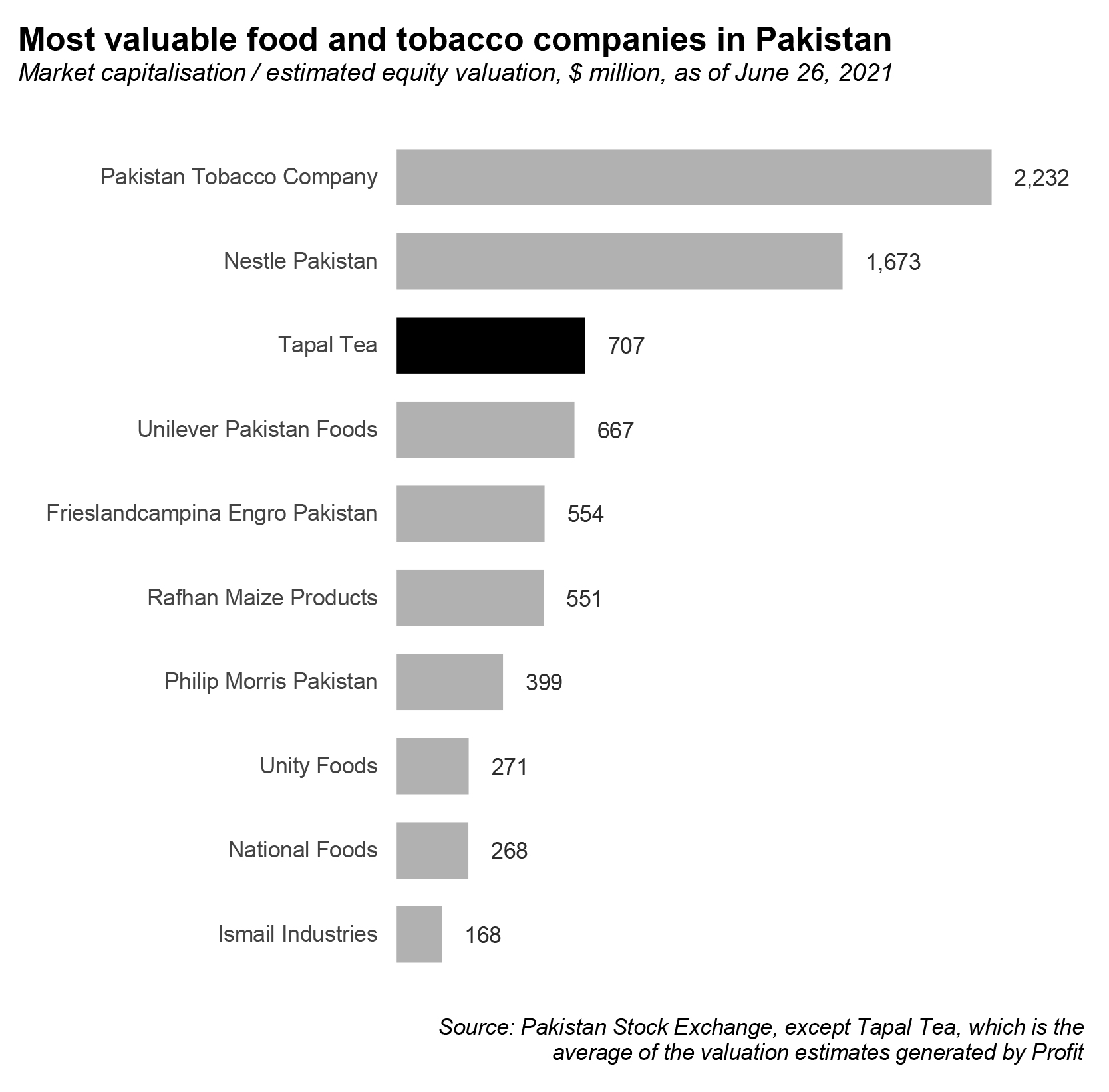

ہم نے ٹپال سے موازنے کیلئے 9 پبلک لسٹڈ کمپنیوں کی فہرست بنائی جس میں پاکستان ٹوبیکو کمپنی، نیسلے پاکستان، یونی لیور فوڈز، فرائزلینڈ کمپینا اینگرو پاکستان، رفحان میز پراڈکٹس، فلپ مورس پاکستان، یونٹی فوڈز، نیشنل فوڈز اور اسماعیل انڈسٹریز شامل ہیں۔

زیادہ بہتر تو یہ ہوتا کہ ہم کسی چائے بنانے والی کمپنی کو بھی اِس فہرست میں شامل کرتے مگر پاکستانی معیشت کا حجم چھوٹا ہے اور اس میں کسی بھی شعبے میں براہ راست موازنے کے لائق کھلاڑی کم ہی پائے جاتے ہیں۔ وسیع منظر نامے میں شامل کمپنیوں کو تجزیے کیلئے اِس فہرست کا حصہ بنانا ہی ہمیں سب سے بہتر لگا۔

ہم نے پانچ حوالوں سے ان 9 کمپنیوں کا جائزہ لیا جو ذیل میں درج ہیں:۔

1۔ آمدن کے لئے انٹرپرائز ویلیو (EV/Sales)

2۔ سود، ٹیکس، کرنسی کی قدر میں کمی ایمورٹائزیشن سے پہلے آمدن کے لیے انٹرپرائز ویلیو (EV/EBITDA)

3۔ سود اور ٹیکسوں سے پہلے آمدن کے لیے انٹرپرائز کی ویلیو (EV/EBIT)

4۔ آمدن کے اخراجات (P/E)

5۔ قیمت کی بک ویلیو (P/B)

ہم نے درج بالا حوالوں سے مذکورہ 9 کمپنیوں کی ویلیوایشن کا اندازہ 26 جولائی 2021ء کو ٹریڈنگ کے اختتام پر اُن کی ٹریڈنگ پرائس کو مدنظر رکھ کر لگایا۔ اس کے بعد ہم نے ان نو کمپنیوں کی اوسط کو جمع کیا اور پھر اس کا موازنہ ٹپال کے سال 2020ء کے مالیاتی اعدادوشمار سے کیا تاکہ اس کی ویلیو کا اندازہ لگایا جا سکے۔

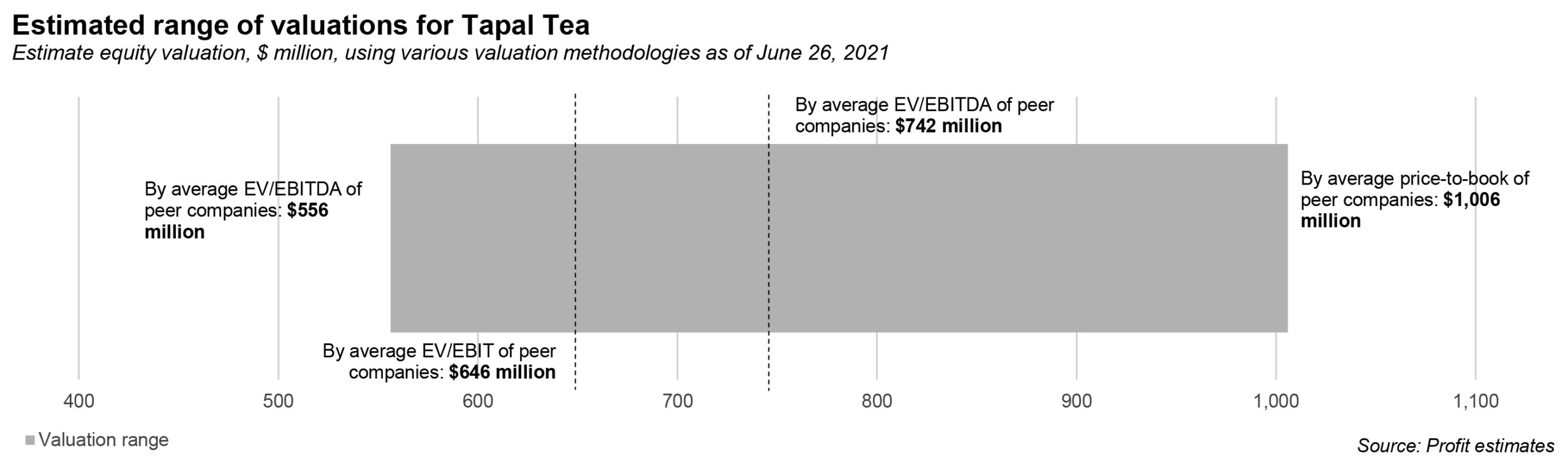

ٹپال کی ویلیوایشن کیلئے کسی بھی عمل کی طرح، ہمیں بہت سی ویلیوز) ملیں۔ ان میں سے سب سے کم ای وی / سیلز کی مد میں حاصل ہوئی۔ جہاں ہم مرتبہ کے گروپ میں حالیہ 12 ماہ کی آمدنی کا اوسطاََ انٹرپرائز ویلیو 2.6 گنا زیادہ ہے۔ اس حساب سے ٹپال کی ویلیو 55 کروڑ 60 لاکھ ڈالر بنتی ہے۔ سب سے زیادہ ویلیو ہمیں اس جائزے میں پرائس ٹو بُک سے ملی جہاں ہم مرتبہ گروپ کی ویلیو بُک ویلیو سے 9.48 گنا زائد ہے اور اس کے حساب سے ٹپال کی ویلیو ایک ارب ڈالر بنتی ہے۔

اگر ٹپال اپنے آپ کو سٹاک مارکیٹ کا حصہ بنانے کے بارے میں سوچتی ہے تو اس کی ویلیو اوپر بیان کی گئی دونوں ویلیوز کے درمیان ہو گی۔ اگر ایسا ہوتا ہے تو فنانشل ویلیو کے حساب سے ٹپال سٹاک ایکسچینج میں شامل بڑی کمپنیوں میں سے ایک جبکہ شئیرز مارکیٹ میں شامل فوڈ اینڈ کنزیومر گڈز کمپنیوں میں ویلیو کے حساب سے نیسلے اور پاکستان ٹوبیکو کے بعد تیسرے نمبر پر ہو گی۔ اس کی ویلیو یونی لیور پاکستان فوڈز اور فرائزلینڈ کمپینا اینگرو پاکستان سے زیادہ ہو گی۔

تو کیا ٹپال کی مالیت ایک ارب ڈالر ہے؟ غالباً ایسا نہیں، لیکن اس بات کا امکان بہرحال موجود ہے کہ وہ اگلے تین سے پانچ سالوں میں مذکورہ مالیت کی ہو جائے گی۔

گھمبیر مسئلہ

اگر کوئی کمپنی سٹاک مارکیٹ کا حصہ بننا یا فروخت ہو کر کسی سرمایہ کار کے ہاتھوں میں جانے کا ارادہ نہیں رکھتی تو پھر اس کی ویلیو کے بارے میں بات کی ہی کیوں جائے؟

ایسا کرنے کی ضرورت اس لیے ہے کیونکہ اس چیز سے پاکستان کی ایکویٹی مارکیٹ کو درپیش ایک اہم مسئلے کی نشاندہی ہوتی ہے اور وہ یہ کہ پاکستان کے کچھ بہت پر کشش کاروبار پرائیویٹ ہیں اور وہ سٹاک مارکیٹ کا حصہ بننے کا کوئی ارادہ نہیں رکھتے۔ یہی نہیں بلکہ لسٹڈ کاربار بھی گھٹن محسوس کرتے ہیں جس کا مطلب یہ ہے کہ سرمایہ کاروں کے پاس ان سٹاکس میں سرمایہ کاری کے مواقع ناکافی ہوتے ہیں۔

یہ ایک گھمبیر مسئلہ ہے، عالمی سرمایہ کاروں کو پاکستان میں اس لیے زیادہ دلچسپی نہیں کیونکہ یہاں بہت کم کامیاب کاروبار سٹاک مارکیٹ کا حصہ ہیں۔ اب ان کامیاب کاروباروں میں سے صرف چند ایک کا پبلک لسٹڈ ہونا ہی اصل وجہ ہے کہ سرمایہ کاروں کی بہت کم تعداد مارکیٹ کا رخ کرتی ہے۔ اس کا مطلب یہ ہے کہ وہ کمپنیاں جو پبلک لسٹڈ ہونا چاہتی ہیں، انہیں مارکیٹ میں آنے کی اچھی پیشکش نہیں ملتی۔

مثال کے طور پر ٹپال ایک ایسی کمپنی ہے جس کے پاس بہت پیسہ ہے۔ آئیے ایک منظر نامہ فرض کرتے ہیں جس میں ٹپال پبلک لسٹڈ ہونے کا فیصلہ کرتی ہے اور اپنے 20 فیصد شئیرز پاکستان سٹاک مارکیٹ میں فروخت کیلئے پیش کر دیتی ہے۔ فرض کیجیے کہ کمپنی کی ویلیو 75 کروڑ ڈالر لگائی جاتی ہے لہٰذا 20 فیصد شئیرز فروخت کرنے کے عوض اسے 15 کروڑ ڈالر ملیں گے۔

دیکھنے میں تو یہ سودا بُرا نہیں، مگر تب تک جب تک آپ کو یہ نہیں معلوم پڑتا کہ ٹپال کے ذمے بہت کم قرض ہے اور جتنی رقم اسے 20 فیصد شئیرز کی فروخت سے حاصل ہونی ہے، اتنا وہ بینکوں سے قرض لے سکتی ہے اور وہ بھی بغیر کچھ زر ضمانت رکھے۔

لہٰذا ٹپال کو سٹاک مارکیٹ میں لانے کیلئے شئیرز کی فروخت کے عوض اچھی پیشکش کی ضرورت ہو گی مگر اس کے لیے ضروری ہے کہ ٹپال کے شئیرز کے لیے بولی کی جنگ ہو، جس کا مطلب یہ ہے کہ بڑی سرمایہ کاری کرنے والے غیر ملکی سرمایہ کاری اگر اچھی پیشکش کریں تو شائد ٹپال اپنے شئیرز فروخت کیلئے پیش کر دے۔

مگر ٹپال میں سرمایہ کاروں کی دلچسپی کے لیے ضروری ہے کہ وہ پاکستانی مارکیٹ میں بھی دلچسہی رکھتے ہوں۔ چونکہ ٹپال جیسی بہت سی کمپنیاں لسٹڈ نہیں ہیں اور بہت کم پر کشش کمپنیاں پاکستان سٹاک ایکسچینج کا حصہ ہیں، لہذا زیادہ تر غیر ملکی سرمایہ کار اس سے دور رہتے ہیں۔

کیا آپ کو مسئلے کی ساخت اور نوعیت سمجھ آئی؟

انڈیکس کی تنزلی

یہ وہ مسئلہ ہے جو دو ہفتے قبل اس وقت سامنے آیا جب دنیا کی سب سے بڑی ایکویٹی انویسٹمنٹ بینچ مارک پرووائڈر ایم ایس سی آئی انکارپوریشن (جو ماضی میں مورگن سٹینلے کیپیٹل انٹرنیشنل کہلاتی تھی) نے اعلان کیا کہ وہ اپنے ابھرتی ہوئی مارکیٹوں کے انڈیکس میں پاکستان کی موجودگی پر نظرثانی کر رہی ہے اور اب ملک کو کم درجے کے انڈیکس فرنٹئیر مارکیٹس میں رکھا جائے گا۔

امرجنگ مارکیٹس کی بجائے فرنٹیئر مارکیٹ، اس کا مطلب کیا ہے؟ مختصراً یہ کہ عالمی سطح پر سٹاکس میں سرمایہ کاری کرنے والی انویسٹمنٹ مینجمنٹ کمپنیاں ایم ایس سی آئی انکارپوریشن کے انڈیکس کا استعمال کرتے ہوئے کسی مارکیٹ میں سرمایہ کاری کا فیصلہ کرتی ہیں۔ ہر ملک کا اپنا خود کا مارکیٹ انڈیکس ہوتا ہے لیکن اگر آپ کسی دوسرے ملک میں سرمایہ کاری کرنے کا ارادہ رکھتے ہوں تو ایم ایس سی آئی انڈیکس کو بطور معیار سامنے رکھا جاتا ہے۔

یہ سب پاکستان کے لیے اہم اس لیے ہے کیونکہ ایم ایس سی آئی انڈیکس میں تنزلی کا مطلب یہ ہے کہ وہ سرمایہ کار جو اس انڈیکس کو دیکھتے ہوئے پاکستان کو سرمایہ کاری کے قابل سمجھتے تھے اب وہ یہاں پیسہ لگانے کی ضرورت محسوس نہیں کریں گے بلکہ اس بات کا پورا امکان موجود ہے کہ پاکستان میں موجود سرمایہ کار بھی اپنے اثاثے فروخت کر جائیں گے۔

آخر ابھرتی ہوئی مارکیٹوں کے انڈیکس کو فرنٹئیر مارکیٹس انڈیکس پر برتری کیوں حاصل ہے؟ آئیے ہم آپ کو ڈیٹا کے ایک سادہ سے سیٹ کے ذریعے اس سوال کا جواب دیتے ہیں۔ اس وقت تقریباً 14.5 کھرب ڈالر کے اثاثہ جات ایم ایس سی آئی کو اپنے معیار کے طور پر استعمال کرتے ہیں۔ ان میں سے زیادہ تر ترقی یافتہ مارکیٹوں کی تلاش کرتے ہیں مگر 1.8 کھرب ڈالر کے اثاثہ جات ایم ایس سی آئی کے ابھرتی ہوئی مارکیٹوں کے انڈیکس کا استعمال کرتے ہیں۔ اس کے مقابلے میں فرنٹئیر مارکیٹ انڈیکس میں صرف 20 ارب ڈالر کے اثاثہ جات کی سرمایہ کاری موجود ہے۔

انڈیکس کی تنزلی بہت اہمیت رکھتی ہے اور پاکستان کے معاملے میں شرمندگی کی بات یہ ہے کہ ایسا پہلی بار نہیں ہوا کہ ہمیں ابھرتی ہوئی مارکیٹوں کے انڈیکس سے نکال کر فرنٹئیر مارکیٹ انڈیکس میں رکھا گیا ہو۔ ایم ایس سی آئی نے پہلی بار پاکستان کو 1993ء میں اپنے انڈیکس کا حصہ بنایا تھا اور 1994ء میں اسے ابھرتی ہوئی مارکیٹوں کے انڈیکس میں رکھا تھا تاہم اگست 2008ء میں مارکیٹ کریش گئی جس کے بعد کراچی سٹاک مارکیٹ کی بندش کا احمقانہ اقدام سامنے آیا اور ایم ایس سی آئی نے پاکستان کو دسمبر 2008ء میں ابھرتی ہوئی مارکیٹوں کے انڈیکس سے نکال دیا۔

اس کے بعد پاکستان کی سرمایہ مارکیٹ کو تقریباً ایک دہائی کے بعد 2017ء میں دوبارہ ابھرتی ہوئی مارکیٹوں کے انڈیکس میں شامل کر لیا گیا، مگر یہ قیام مختصر عرصے کے لیے تھا اور اس بات کا امکان ہے کہ رواں سال ستمبر تک پاکستان کو مذکورہ انڈیکس سے ایک بار پھر نکال دیا جائے گا۔

بہتر انڈیکس

انڈیکس کی تنزلی بلاشبہ بُری چیز ہے مگر کچھ ایسے بھی لوگ ہیں جو اس میں بھی بھلائی کا پہلو دیکھ رہے ہیں۔ انہی میں سے ایک ٹنڈرا فونڈر (Tundra Fonder) کے چیف انویسٹمنٹ آفیسر ماٹیاس مارٹنسن بھی ہیں۔ ٹنڈرا فونڈر سٹاک ہوم سے تعلق رکھنے والی ایک انویسٹمنٹ مینیجمنٹ کمپنی ہے جو صرف پاکستان سے متعلق فنڈز آپریٹ کرنے والی چند ایک کمپنیوں میں سے ایک ہے۔

لنکڈ اِن پر شائع کیے جانے والے ایک نوٹ میں ماٹیاس مارٹنسن کا کہنا تھا کہ ’ذاتی طور پر میں سمجھتا ہوں کہ پاکستان کیلئے انڈیکس میں تنزلی اچھی چیز ہے، ایم ایس سی آئی انڈیکس کے دو بیسز پوائنٹس پر رہنے سے پاکستان نے نظر انداز ہوتے رہنا تھا، کہنے کو تو ایم ایس سی آئی کے فرنٹئیر مارکیٹ انڈیکس میں پاکستان کا weight دو فیصد ہوگا مگراس کی موجودہ لیکویڈٹی کے ہوتے یہ اصل میں یہ 6 سے 10 فیصد ہو گا۔‘

ان کا مزید کہنا تھا کہ ابھرتی ہوئی مارکیٹوں کے انڈیکس پر چین کا غلبہ ہے اور اس کی وجہ سے چھوٹے ممالک کے لیے سرمایہ کاروں کی توجہ حاصل کرنا خاصہ مشکل ہے۔

ماٹیاس کا کہنا تھا کہ ’2010ء کے بعد سے ایم ایس سی آئی کے ابھرتی ہوئی مارکیٹوں کے انڈیکس میں چین کا وزن 15 فیصد سے بڑھ کر 40 فیصد ہو گیا ہے جس کی وجہ سے چھوٹے ممالک میں سرمایہ کاروں کی دلچسپی ختم ہوتی جا رہی ہے۔ آج چار مارکیٹیں ( چین، تائیوان، جنوبی کوریا اور بھارت) ابھرتی ہوئی مارکیٹوں کے انڈیکس میں 80 فیصد حصہ دار ہیں۔ پانچویں بڑی مارکیٹ برازیل کا حصہ محض 5 فیصد ہے۔ ایسے میں چھوٹی ابھرتی ہوئی مارکیٹیں جیسا کہ فلپائن، انڈونیشیا اور مصر وغیرہ نظر انداز ہو رہی ہیں۔ انڈیکس فنڈز کی مقبولیت میں زبردست اضافے کی وجہ سے بڑی ابھرتی ہوئی مارکیٹوں پر توجہ میں اضافہ ہوا ہے۔‘

انہوں نےلکھا کہ اعدادوشمار بھی ان (بڑی مارکیٹس) کے حق میں لگتے ہیں، اگر آپ صرف انڈیکس ویلیوز کو دیکھیں تو فرنٹئیر مارکیٹس انڈیکس پاکستان کے لیے زیادہ پُرکشش لگتا ہے، ایک ایسا انڈیکس جس میں 1.8 کھرب روپے کے اثاثہ جات سرگرم ہوں اس میں پاکستان کا حصہ صرف 0.02 فیصد ہونے کا مطلب ہے کہ ان اثاثہ جات میں سے پاکستان میں صرف 36 کروڑ ڈالر ہی سرمایہ کاری ہوئی ہے۔ ادھر ایم ایس سی آئی کا کہنا ہے کہ اگر پاکستان فرنٹئیر مارکٹس انڈیکس میں جاتا ہے تو اس کا حصہ 5.8 فیصد ہو گا، یہاں 20 ارب ڈالر کے اثاثہ جات موجود ہیں، اور پاکستان کے حصے کے مطابق 1.16 ارب ڈالر کی سرمایہ کاری ممکن ہے، جو ابھرتی ہوئی مارکیٹس کے انڈیکس سے 3.2 گنا زائد ہے۔

تو بہتر کیا ہے؟ وہ کیا چیز ہے جو ٹپال جیسی کمپنیوں کو خود کو سٹاک مارکیٹ کا حصہ بننے کی طرف راغب کرے گی؟ ماہر سرمایہ کار جو فرنٹئیر مارکیٹ فنڈز کو چلاتے ہیں، وہ اس کو بہت زیادہ سراہیں گے اور واضح طور پر وہ اپنا مزید پیسہ پاکستان میں لگائیں گے تاکہ انھیں اس کا اچھا ریٹرن مل سکے۔

مگر بہرحال ٹپال کو اچھی قیمت کی پیشکش کے لیے ابھرتی ہوئی مارکیٹوں میں موجود کھربوں ڈالر کو حرکت میں لانا ہو گا۔ اس کا حل یہ ہے کہ نہ صرف ابھرتی ہوئی مارکیٹس کے انڈیکس کا حصہ بنا جائے بلکہ وہاں اپنا وزن بھی بڑھایا جائے لیکن اس کے لیے ضروری ہے کہ اس انڈیکس میں اپنی موجودگی برقرار رکھی جائے، جو کہ فی الحال تو بہت مشکل امر لگتا ہے۔